:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/AGAGH4NDF5FCRKXQANXPYS6TBQ.png)

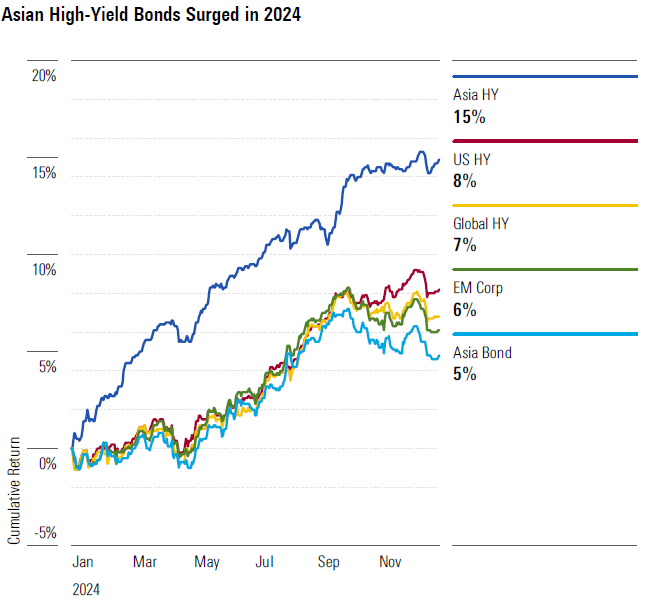

- ในปี 2024 ตราสารหนี้กลุ่ม High-yield bonds ในเอเชียให้ผลตอบแทนที่ดีสูงถึง 15% มากกว่าผลตอบแทนของตราสารหนี้กลุ่มนี้ในยุโรปและอเมริกาและดีกว่าผลตอบแทนที่ผ่านมาในอดีต ซึ่งเป็นผลมาจากส่วนต่างของอัตราผลตอบแทนหรือ Credit spread ที่แคบลงของ High-yield bonds เช่นในอุตสาหกรรมอสังหาริมทรัพย์ โลหะและเหมืองแร่

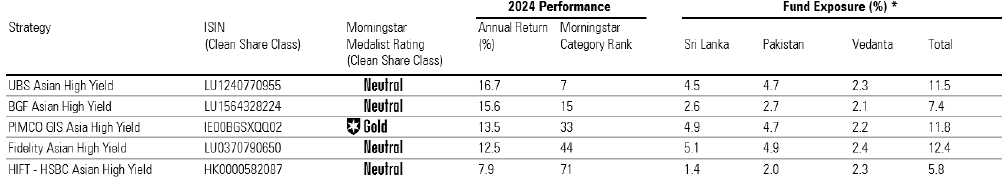

- จากข้อมูลของ Morningstar พบว่ากองทุน UBS Asian High Yield และ Pimco Asian High Yield ให้น้ำหนักที่มากในกลุ่ม High-yield bonds ที่ให้ผลตอบแทนที่สูง ส่งผลให้กองเหล่านี้ให้ผลตอบแทนที่ดีมากในปีที่แล้ว

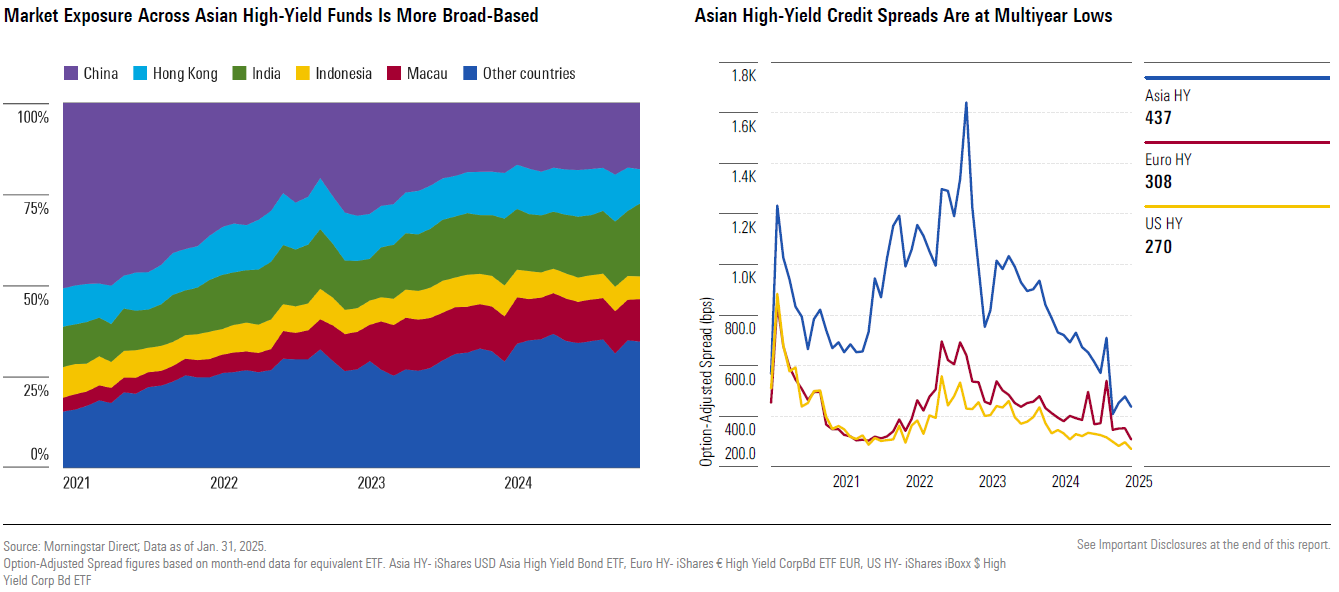

- ตลาดของ High-yield bonds มีการกระจายไปหลายประเทศมากขึ้น เช่น ในอินเดียและมาเก๊า ขณะที่ส่วนแบ่งในตลาดจีนนั้นลดล’

- สำหรับการลงทุนในปี 2025 ตลาดตราสารหนี้ในเอเชียค่อนข้างตึงตัว การลงทุนจึงควรเน้นไปที่ตราสารหนี้ระยะสั้นและให้ผลตอบแทนที่เหมาะสม

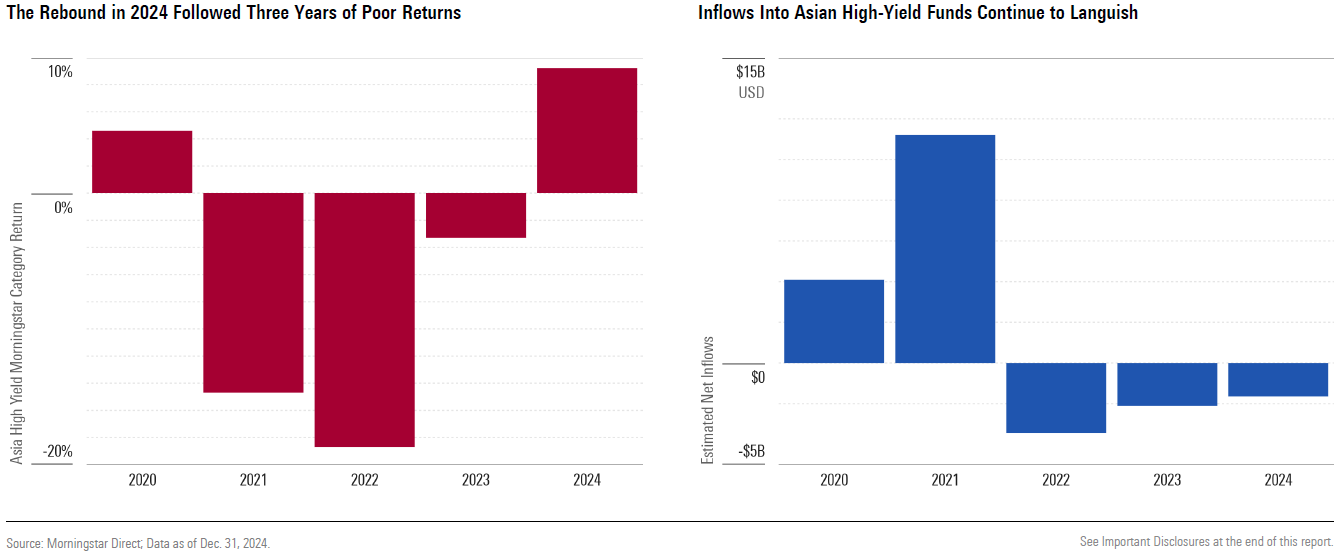

Fund flow ที่ไหลเข้าตราสารหนี้กลุ่ม High-yield ยังมีไม่มาก

แม้ว่าผลตอบแทนสินทรัพย์กลุ่มนี้จะฟื้นตัวดีขึ้นในปีที่ผ่านมา แต่เงินทุนที่ไหลเข้าลงทุน High-yield bonds ในเอเชียยังมีไม่มาก ซึ่งอาจเป็นเพราะในปี 2021-2023 ที่เกิดการผิดนัดชำระหนี้ที่เพิ่มขึ้น ภาวะเศรษฐกิจมหภาคชะลอตัวและความผันผวนที่เพิ่มขึ้น ทำให้นักลงทุนสนใจลงทุนในกลุ่มกองทุนตราสารหนี้โลกหรือ Global-bond funds มากกว่าเนื่องจากให้ผลตอบแทนที่ดีเมื่อเทียบกับความเสี่ยงที่มี

ผลตอบแทนที่ดีขึ้นของ High-yield bonds ในเอเชียในปี 2024

- มีหลายปัจจัยที่สนับสนุนสินทรัพย์เสี่ยงในกลุ่ม High-yield bonds ในเอเชียให้มีผลตอบแทนที่ดีขึ้น โดยเฉพาะมาตรการส่งเสริมของจีน ทั้งการลดอัตราดอกเบี้ย การเพิ่มการใช้จ่ายทางการคลัง ส่งผลให้ราคาตราสารหนี้ในจีนปรับเพิ่มขึ้น โดยเฉพาะในกลุ่มอสังหาริมทรัพย์

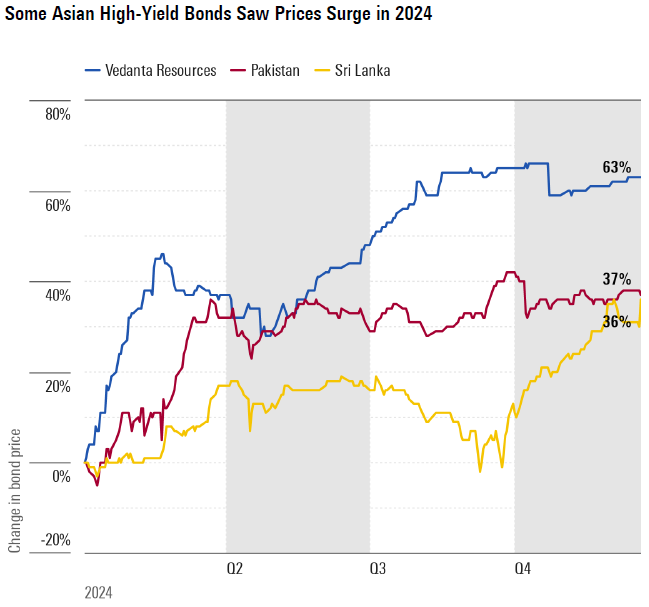

- สำหรับ High-yield bonds ในเอเชียที่ให้ผลตอบแทนที่ดีในปีที่แล้ว นำโดยพันธบัตรรัฐบาลของศรีลังกาและปากีสถาน รวมถึงตราสารหนี้ของ บริษัท Vedanta Resources ซึ่งเป็นบริษัทยักษ์ใหญ่ด้านสินค้าโภคภัณฑ์ของอินเดีย

- พันธบัตรรัฐบาลของศรีลังกาซึ่งเคยผิดนัดชำระหนี้ในเดือนพฤษภาคมปี 2022 มีราคาปรับเพิ่มขึ้นในปีที่แล้วหลังจากผ่านการปรับโครงสร้างหนี้กับเจ้าหนี้ได้สำเร็จ ส่วนพันธบัตรรัฐบาลปากีสถานมีราคาปรับเพิ่มขึ้นหลังจากที่ประเทศปากีสถานได้รับเงินกู้ช่วยเหลือมูลค่า 7000 ล้านดอลลาร์สหรัฐจาก IMF ในช่วงเดือนกลางปีที่แล้วส่งผลให้นักลงทุนเกิดความเชื่อมั่นมากขึ้น ด้านตราสารของ Vedanta Resources ปรับเพิ่มขึ้นหลังจากที่บริษัทมีการขายสินทรัพย์บางส่วน การเพิ่มเงินปันผลจากบริษัทย่อย และทำการ Refinance หนี้เดิม จนได้รับให้การปรับเพิ่มอันดับความน่าเชื่อถือจากบริษัทจัดอันดับความน่าเชื่อถือ

สถานะการลงทุนของกองทุน

Morningstar ได้รวบรวมกองทุนประเภท Asian high-yield funds และน้ำหนักการลงทุนในตราสารหนี้กลุ่ม High yield ที่ให้ผลตอบแทนโดดเด่นในปีที่แล้ว เพื่อดูผลตอบแทนของกองทุนพบว่า กองทุน UBS Asian High Yield มีผลตอบแทนที่สูงสุดในกลุ่มเนื่องจากมีการลงทุนในตราสารหนี้กลุ่มที่ให้ผลตอบแทนสูงรวมไปถึงการลงทุนในตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ในจีนซึ่งได้ประโยชน์ในช่วงที่จีนออกมาตรการมาสนับสนุน

ส่วนกอง BGF Asian High Yield ซึ่งมีข้อจำกัดการลงทุนในแต่ละหลักทรัพย์ที่ไม่เกิน 3% นั้นก็ยังให้ผลตอบแทนที่ดีเช่นกัน เนื่องจากเมื่อเทียบกับเกณฑ์ชี้วัดแล้วถือว่ามีน้ำหนักการลงทุนที่สูงมากในตราสารหนี้ของอินเดียและยังเลือกการลงทุนที่ดีมากในกลุ่มธุรกิจการเงิน

กองทุน Pimco Asian High Yield มีการกระจายการลงทุนที่มากในตราสารหนี้ศรีลังกาและปากีสถาน รวมไปถึงเลือกลงทุนในตราสารหนี้ของอินเดียและจีน จึงให้ผลตอบแทนที่ดีเช่นกัน แม้ว่าจะมีการลงทุนในตราสารหนี้ของบริษัท New World Development ผู้พัฒนาอสังหาริมทรัพย์ในฮ่องกงซึ่งให้ผลตอบแทนที่แย่เนื่องจากถูกกระทบจากความกังวลต่อความสามารถในการชำระหนี้ก็ตาม

กอง Fidelity Asian High Yield มีผลตอบแทนที่ไม่โดดเด่นมากแม้ว่าจะมีการลงทุนในตราสารหนี้ของศรีลังกาและปากีสถานก็ตาม เนื่องจากผู้จัการกองทุนให้น้ำหนักการลงทุนที่ต่ำในกลุ่มหุ้นกู้ที่มี Beta สูง และลงทุนในหุ้นกู้กลุ่มที่ให้ผลตอบแทนไม่สูงมาก จึงทำให้ได้ผลตอบแทนจากการลงทุนที่ไม่สูงมากเช่นกัน

HSBC Asian High Yield มีผลตอบแทนที่น้อยมากเมื่อเทียบกับกองทุนในกลุ่มเดียวกันในช่วงที่ตลาดตราสารหนี้ฟื้นตัว ขณะที่ในช่วงตลาดแย่กองทุนนี้กลับให้ผลตอบแทนที่ดี ซึ่งเป็นผลจากการลงทุนที่เน้นหุ้นกู้ในกลุ่มคุณภาพที่ดีเป็นส่วนมาก

มูลค่าซื้อขายของตราสาหนี้กลุ่ม High Yield อยู่ในระดับที่แพงแล้ว

ตลาด High Yield ในเอเชียมีการพัฒนาที่มากขึ้นโดยตราสารของอินเดียและมาเก๊าได้รับความนิยมที่มากขึ้น ในขณะที่ส่วนแบ่งของจีนนั้นลดลง โดยน้ำหนักของภาคอสังหาริมทรัพย์ของจีนลดลงเหลือต่ำกว่า 10% ในสิ้นปี 2024 จากที่เคยมีส่วนแบ่งตลาดถึง 38% ในปี 2020

อย่างไรก็ดี Credit spread ของตราสารหนี้ High yield ในเอเชียได้ปรับลดลงในช่วงต้นปี 2025 แม้ว่าจะยังมี Spread ที่สูงกว่า High yield bond ในสหรัฐและยุโรปก็ตาม ดังนั้นหากภาพเศรฐกิจอ่อนแอก็ทำให้มีความเสี่ยงขาลงจากการลงทุน High yield ในเอเชียได้เนื่องจากปัจจุบันมี Spread ที่ค่อนข้างแคบแล้วแม้ปัจจัยพื้นฐานจะแข็งแกร่งก็ตาม

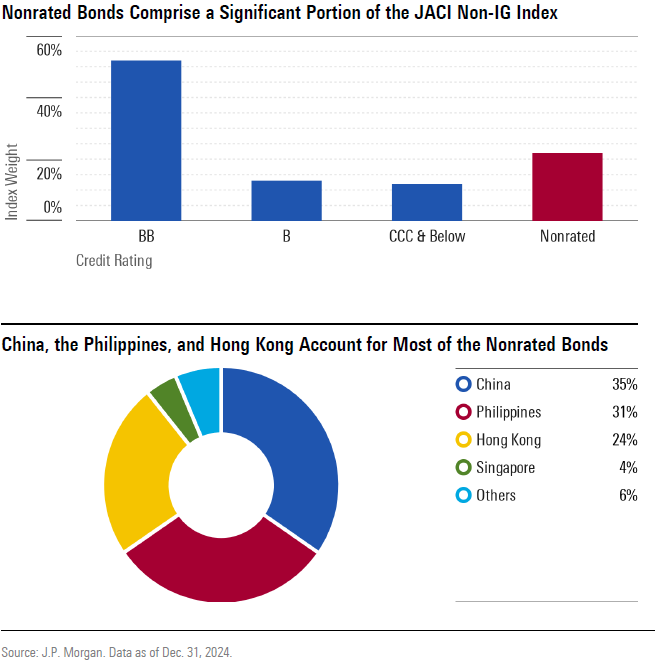

ตราสารหนี้ที่ไม่ได้รับการจัดอันดับความน่าเชื่อถือมีสัดส่วนที่ค่อนข้างมากในตลาด High-Yield ในเอเชีย

หากเปรียบเทียบกับตลาด High yield ในตลาดโลกหรือตลาดเกิดใหม่ด้วยกัน พบว่าตลาด High yield ในเอเชียมีสัดส่วนของตราสารหนี้ที่ไม่ได้รับการจัดอันดับความน่าเชื่อถือค่อนข้างมาก (Nonrated bonds) ซึ่งส่วนมากเป็นตราสารหนี้ที่มาจากผู้ออกตราสารในจีน ฟิลิปปินส์ และฮ่องกง

ด้านผลตอบแทนแม้ว่าส่วนใหญ่ High yield ในเอเชียจะซื้อขายที่ผลตอบแทนใกล้เคียงกับ High yield ในตลาดโลก แต่บางครั้งด้วยความต้องการที่มีมากของนักลงทุนและมุมมองที่ดีต่อตลาด High yield ก็ทำให้ High yield ในเอเชียซื้อขายที่ผลตอบแทนใกล้เคียงกับกลุ่มตราสารหนี้คุณภาพสูงได้ (Investment-grade bonds)

สำหรับกองทุนประเภท High yield ในเอเชียส่วนใหญ่มักจะให้น้ำหนักการลงทุนที่ไม่สูงมากในตราสารหนี้ที่ไม่ได้รับการจัดอันดับความน่าเชื่อถือ และให้น้ำหนักที่มากกว่าในกลุ่มตราสารหนี้ระดับน่าลงทุน (Investment-grade) เนื่องจากเป็นทางเลือกที่มีความน่าสนใจมากกว่า ขณะที่ผู้จัดการกองทุนบางส่วนที่เน้นลงทุนแบบ Active ก็ยังเห็นว่าตลาด High yield ยังมีศักยภาพที่น่าลงทุนอยู่เช่นกัน

การลงทุนในปี 2025 ยังต้องระมัดระวังเนื่องจากมูลค่าปัจจุบันอยู่ในระดับที่แพงแล้ว

หลังจากปีที่แล้วที่ราคาของตราสารหนี้ High yield ในเอเชียปรับขึ้นมามากทำให้ผู้จัดการกองทุนต้องให้ความระมัดระวังการลงทุนในปีนี้มากขึ้น ทั้งนี้ผู้จัดการกองทุน Fidelity Asian High Yield เชื่อว่าด้วยราคาที่ขึ้นมาแพงแล้วของกลุ่ม High yield ทำให้การลงทุนจะเน้นไปที่กลุ่มตราสารหนี้ที่มีคุณภาพสูงมากขึ้น เช่นกลุ่มที่มีเครดิตอันดับ BB ขึ้นไป เพื่อป้องกันความเสี่ยงขาลงจากการที่ Yield ปรับเพิ่มขึ้น ส่วนผู้จัดการกองทุน UBS Asian High Yield ยังมองว่าระดับ Credit spread ของตราสารหนี้ High yield ในเอเชียปัจจุบันอยู่ในระดับที่น่าลงทุนเมื่อเทียบกับตราสารหนี้ High yield ในระดับโลก และเชื่อว่าปัจจัยพื้นฐานในภูมิภาคยังคงแข็งแกร่งและมีอัตราการผิดนัดชำระหนี้ที่ต่ำ เช่นเดียวกันกับผู้จัดการกองทุน Pimco Asian High Yield ที่เห็นว่า Credit spread จะยังอยู่ในระดับนี้ต่อไปอีกระยะท่ามกลาง Supply ที่จำกัดและปัจจัยพื้นฐานของบริษัทที่ยังแข็งแกร่ง แต่ก็ยังให้ความสำคัญต่อความผันผวนที่จะเกิดขึ้นจากสงครามการค้าและความเสี่ยงทางการเมือง

นักลงทุนจึงต้องตระหนักว่าผลตอบแทนที่เกิดขึ้นดีในปีที่แล้วอาจเป็นปัจจัยชั่วคราวและอาจไม่ได้เกิดขึ้นอีกครั้งในปีนี้ ดังนั้นจึงควรลดความคาดหวังต่อผลตอบแทนของสินทรัพย์ในปีนี้ลง อย่างไรก็ดีการลงทุนในตราสารหนี้ที่มีอายุครบกำหนดสั้นๆอาจเป็นทางเลือกที่ดีในการป้องกันความเสี่ยงจากการเปลี่ยนแปลงของดอกเบี้ยในปีนี้ขณะที่ปัจจัยทางเศรษฐกิจในเอเชียยังคงแข็งแกร่งทำให้การลงทุนตราสารหนี้ในเอเชียยังคงมีความเหมาะสม

ในการเลือกกองทุน นักลงทุนควรเลือกผู้จัดการที่มีทีมงานที่มีประสบการณ์และมีความสามารถ มีกระบวนการลงทุนที่ทำได้สม่ำเสมอและมีแนวทางการจัดการความเสี่ยงที่มั่นคง

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FMIOE2PGGNFKPD2J6WYZS3MXMU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)