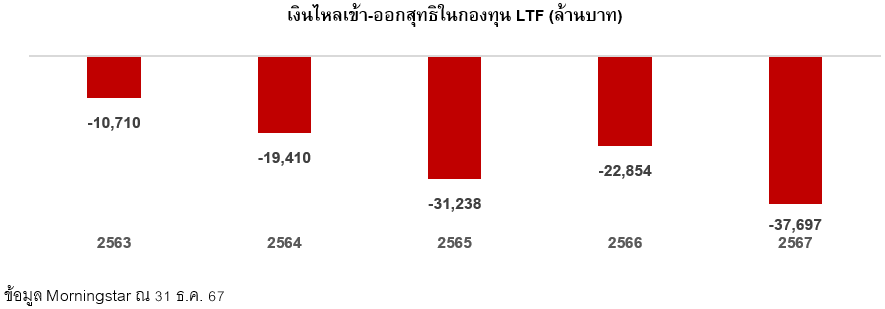

ปี 2568 เป็นปีที่หน่วยลงทุนล็อตสุดท้ายของกองทุน LTF ที่ลงทุนในปี 2562 จะครบกำหนดถือครองตามเงื่อนไขการลงทุน 7 ปีปฎิทิน หรือหมายความว่า นักลงทุนที่ยังมีหน่วยลงทุนในกองทุน LTF อยู่ ไม่ว่าจะเริ่มลงทุนในปีใดก็ตาม จะสามารถขายคืนหน่วยลงทุนทั้งหมดที่มีอยู่ได้ในปีนี้โดยไม่ผิดเงื่อนไขการลงทุน ทำให้ตลาดบางส่วนอาจมีความกังวลว่าการไถ่ถอนหน่วยลงทุนของกองทุน LTF จะส่งผลต่อตลาดหุ้นไทยได้ โดยในวันที่ 2 มกราคม 2568 ซึ่งเป็นวันเปิดทำการวันแรกของปี ดัชนี SET Index ปรับตัวลดลงกว่า -20.36 จุด ปิดที่ 1,379.85 จุด ซึ่งส่วนหนึ่งคาดการณ์ว่าเป็นผลมาจากแรงเทขายของนักลงทุนจากเงินลงทุนในกองทุน LTF ที่ครบกำหนด อย่างไรก็ตาม หากดูตัวเลขที่เกิดขึ้นจริงจากยอดเงินไหลเข้า-ออกสุทธิ พบว่าในวันแรกของปี 2568 กองทุน LTF มียอดเงินไหลออกประมาณ -2.1 พันล้านบาท นับว่าเป็นระดับที่ต่ำกว่าปี 2567 ที่มีเงินไหลออกในวันแรกราว -4.3 พันล้านบาท และหากนับในช่วง 5 วันทำการแรกของปี 2568 จะมีเงินไหลออกสุทธิราว -6.2 พันล้านบาท ทั้งนี้ ปฎิเสธไม่ได้ว่าเงินลงทุนในกองทุน LTF ถูกทยอยไถ่ถอนอย่างต่อเนื่องตลอดช่วง 4-5 ปีที่ผ่านมา โดยมีเฉพาะในปี 2567 ที่มีเงินไหลออกปรับตัวสูงสุดในรอบ 5 ปีเกือบ -3.8 หมื่นล้านบาท

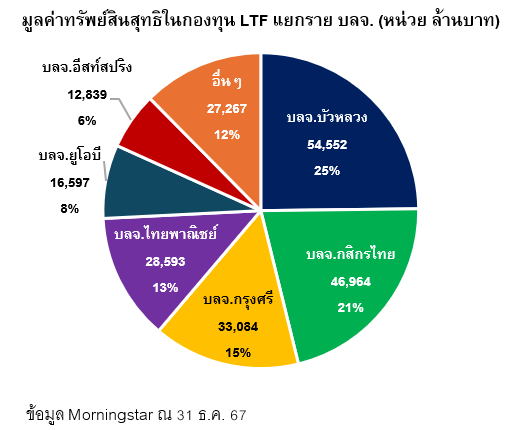

ข้อมูล ณ วันที่ 31 ธ.ค. 67 กองทุน LTF โดยรวมทั้งอุตสาหกรรมมีมูลค่าเกือบ 2.2 แสนล้านบาท ซึ่งส่วนแบ่งตลาดค่อนข้างมีความกระจุกตัวใน บลจ. ขนาดใหญ่ โดย บลจ. ที่มีขนาดใหญ่ที่สุดในกลุ่ม คือ บลจ.บัวหลวง มีมูลค่าตลาดเกือบ 5.5 หมื่นล้านบาท คิดเป็นส่วนแบ่งตลาดประมาณ 25% รองลงมา คือ บลจ.กสิกรไทย และ บลจ.กรุงศรี ตามลำดับ

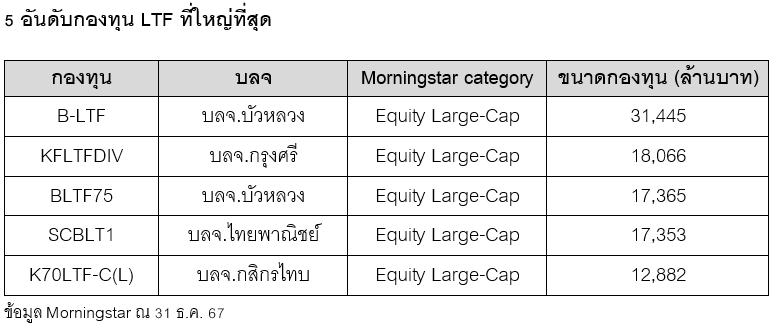

ในด้านกองทุนที่ใหญ่ที่สุด 5 อันดับแรก ก็มีการกระจุกตัวใน บลจ.ขนาดใหญ่เช่นกัน โดยกองทุน B-LTF ของ บลจ.บัวหลวง เป็นกองทุนที่มีขนาดใหญ่ที่สุดในปัจจุบัน มีขนาดประมาณ 3.1 หมื่นล้านบาท รองลงมาคือ KFLTFDIV ของ บลจ.กรุงศรี และ BLTF75 ของ บลจ.บัวหลวง ทั้งนี้ เป็นที่น่าสังเกตว่าในกลุ่มกองทุนที่ใหญ่ที่สุด 5 อันดับแรกนั้น เป็นกองทุนในกลุ่ม Morningstar category ประเภท Equity Large-Cap ทั้งหมด ซึ่งหมายถึงกองทุนที่เน้นลงทุนในหุ้นขนาดใหญ่ โดยจากกลุ่มกองทุน 5 อันดับแรกนี้ มีกองทุนที่เน้นลงทุนในหุ้นล้วนเพียง 2 กองทุน คือ B-LTF และ KFLTFDIV ในขณะที่กองทุนอันดับ 3-5 ล้วนเป็นกองทุนที่มีนโยบายเปิดให้สามารถกระจายลงทุนในตราสารหนี้ได้

ผลตอบแทนกองทุน LTF ส่วนใหญ่ยังคงติดลบ

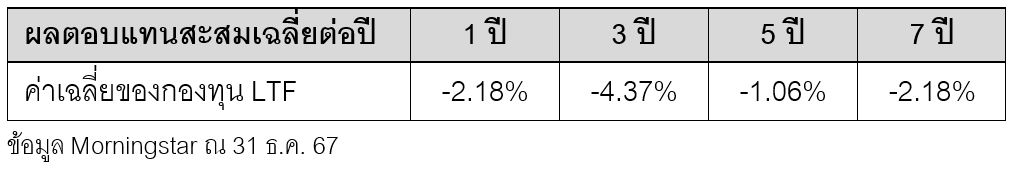

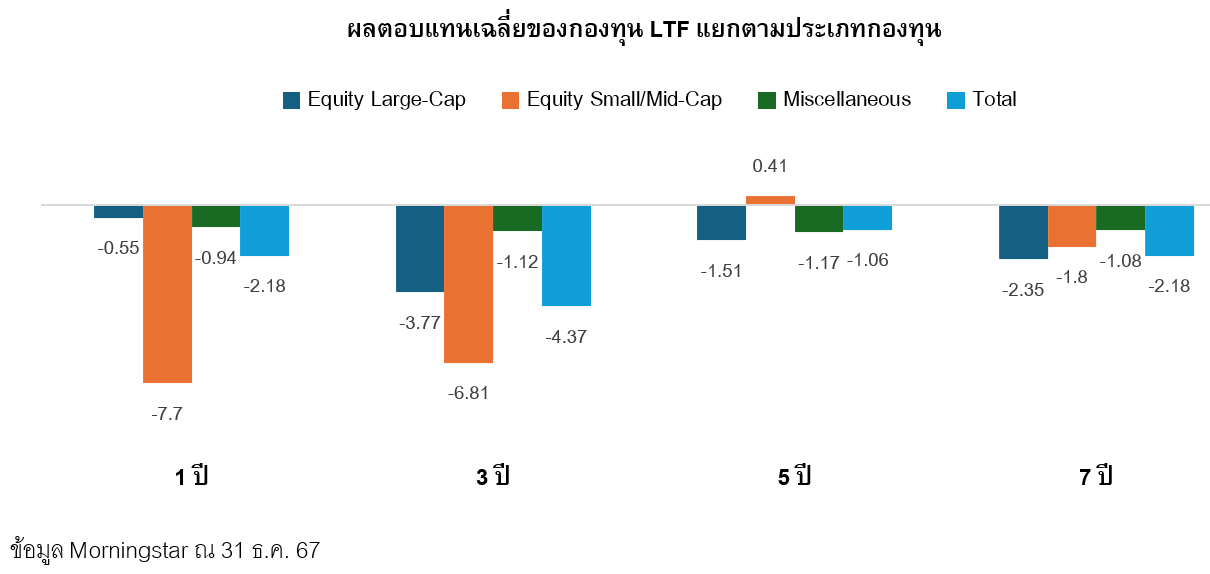

ปัจจัยหนึ่งที่นักวิเคราะห์ให้ความเห็นว่าเงินกองทุน LTF ที่ครบกำหนดอาจไม่ได้ส่งผลกระทบต่อตลาดมากอย่างที่นักลงทุนบางส่วนกังวลนั้น ส่วนหนึ่งมีสาเหตุมาจากผลตอบแทนของเงินลงทุนที่โดยเฉลี่ยยังคงอยู่ในระดับติดลบไม่ว่าจะเป็นในช่วง 1 ปี, 3 ปี, 5 ปี หรือ 7 ปี โดยค่าเฉลี่ยผลตอบแทนย้อนหลังของกองทุน LTF ในช่วง 7 ปียังคงปรับตัวติดลบ -2.18% ในขณะที่ผลตอบแทนเฉลี่ย 5 ปีปรับตัวติดลบ -1.06%

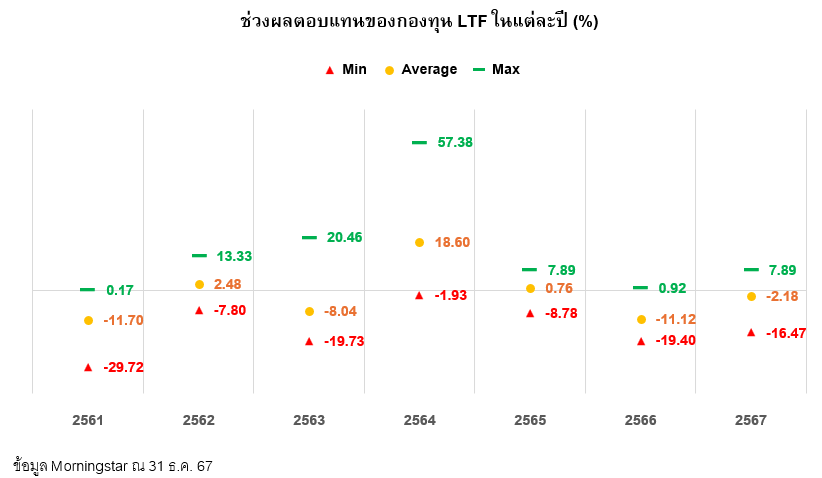

นอกจากนี้ Morningstar ได้มีการจัดกลุ่มกองทุน LTF ออกเป็นประเภทย่อยๆตามสินทรัพย์ที่เน้นลงทุน ซึ่งสามารถแบ่งออกได้เป็น 3 ประเภท คือ Equity Large-Cap, Equity Small/Mid-Cap และ Miscellaneous โดยภาพผลตอบแทนที่เกิดขึ้นจะเห็นว่าในแต่ละปีผลตอบแทนของกองทุนแต่ละประเภทก็จะปรับตัวแตกต่างกัน โดยกองทุนที่เน้นลงทุนในหุ้นขนาดกลางขนาดเล็ก ค่อนข้างได้รับปัจจัยกดดันมากกว่ากองทุนที่เน้นลงทุนในหุ้นขนาดใหญ่ในช่วง 1-3 ปีที่ผ่านมา อย่างไรก็ตาม โดยส่วนใหญ่เกือบทุกประเภทกองทุนยังคงมีผลตอบแทนติดลบทั้งในระยะสั้นและระยะยาว

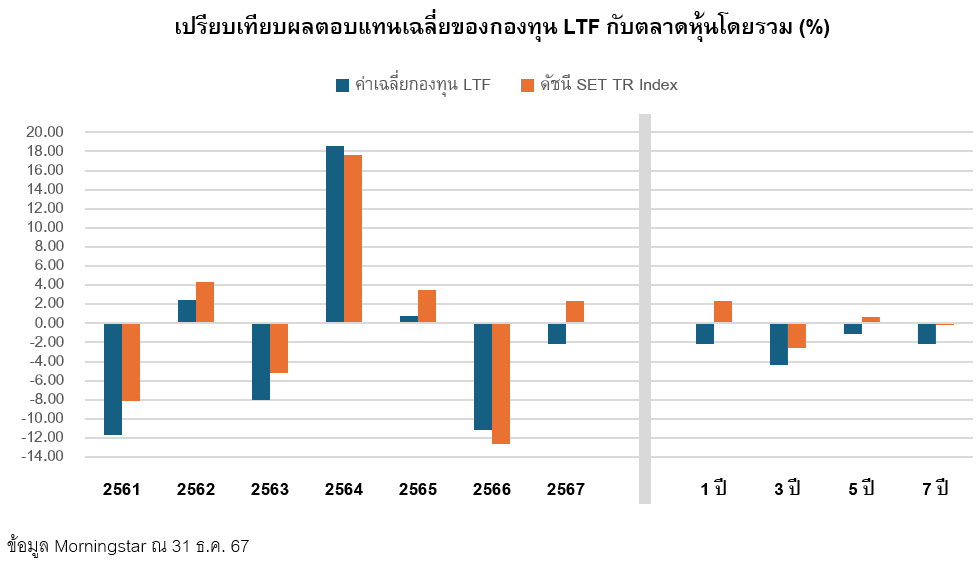

ในอีกมุมหนึ่ง หากเปรียบเทียบผลตอบแทนเฉลี่ยของกองทุน LTF กับผลตอบแทนของดัชนี SET TR Index ซึ่งรวมผลตอบแทนจากเงินปันผลแล้ว พบว่ากองทุน LTF โดยเฉลี่ยมีผลตอบแทนที่ต่ำกว่าตลาดอย่างต่อเนื่องเกือบทุกปีตลอดทั้งในช่วง 7 ปีที่ผ่านมา ไม่ว่าตลาดจะอยู่ในช่วงการปรับตัวเพิ่มขึ้นหรือลดลง ยกเว้นเพียงในปี 2564 ที่ค่าเฉลี่ยผลตอบแทนของกองทุน LTF สามารถเอาชนะตลาดได้ ในขณะที่ปี 2567 เป็นปีที่ผลตอบแทนเฉลี่ยของกองทุน LTF ปรับตัวติดลบ แม้ว่าตลาดโดยรวมจะปรับตัวเพิ่มขึ้น จากภาพดังกล่าวส่งผลให้ผลตอบแทนสะสมเฉลี่ยทั้งช่วงเวลา 1 ปี, 3 ปี, 5 ปี และ 7 ปี ของกองทุน LTF อยู่ในระดับต่ำกว่าตลาดโดยรวมทุกช่วงเวลา

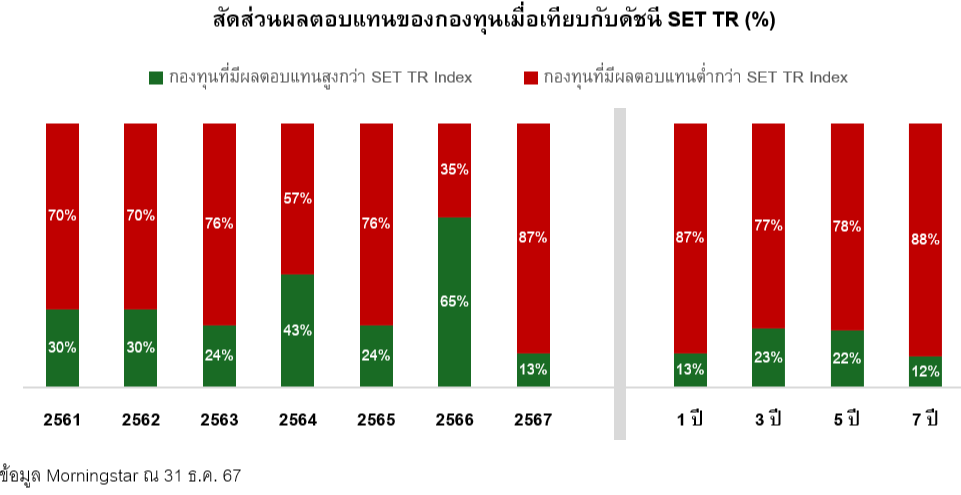

นอกจากนี้ หากเปรียบเทียบผลตอบแทนรายกองทุนกับดัชนี SET TR Index จะพบว่าสัดส่วนกองทุนที่มีผลตอบแทนเหนือกว่าดัชนี SET TR Index นั้นมีความแตกต่างกันไปในแต่ละปี แต่โดยส่วนใหญ่แล้วกองทุนที่สร้างผลตอบแทนได้ต่ำกว่าดัชนีจะมีสัดส่วนสูงกว่า โดยมีสัดส่วนประมาณ ¾ ของกองทุนทั้งหมด โดยหากพิจารณาผลตอบแทนเฉลี่ยสะสมในระยะยาว จะพบว่ามีเพียง 12% ที่สามารถสร้างผลตอบแทนเหนือดัชนีได้จากผลตอบแทนสะสมเฉลี่ยในรอบ 7 ปี ทั้งนี้ เป็นที่น่าสังเกตว่าในปีใดที่ตลาดหุ้นมีผลตอบแทนในระดับ +/- 10% ขึ้นไป กองทุนที่สามารถสร้างผลตอบแทนได้ดีกว่าตลาดจะมีสัดส่วนที่เพิ่มขึ้น ตัวอย่างเช่น ในปี 2564 ที่ตลาดปรับตัวเพิ่มขึ้นเกือบ 18% หรือในปี 2566 ที่ตลาดปรับตัวลดลง -13% แต่โดยเฉลี่ย เป็นต้น

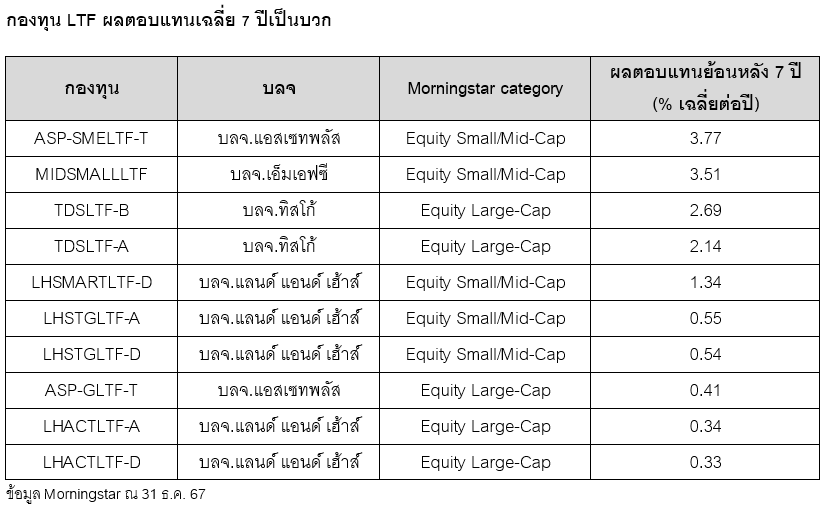

ไม่ขายไม่ขาดทุน

สำหรับนักลงทุนที่ยังอยากถือหน่วยลงทุนต่อเพื่อรอผลตอบแทนกลับมาฟื้นตัว การขายคืนหน่วยลงทุนไม่ได้เป็นทางเลือกเดียวที่มีเท่านั้น เนื่องจากนักลงทุนยังมีทางเลือกในการสับเปลี่ยนระหว่างกองทุน LTF ด้วยกัน หรือโอนย้ายกองทุน LTF ไปยัง บลจ.อื่น เพื่อหากองทุนที่มีกลยุทธ์การลงทุนที่สามารถตอบโจทย์เป้าหมายการลงทุนของนักลงทุนแต่ละท่านได้เหมาะสมยิ่งขึ้น ทั้งนี้ ไม่ได้หมายความว่าทุกกองทุน LTF จะมีผลการดำเนินงานที่ไม่ดีทั้งหมด โดยหากพิจารณาผลตอบแทนในระดับกองทุนในช่วงย้อนหลัง 7 ปี พบว่าแม้ว่าตลาดจะมีผลตอบแทนติดลบ แต่ยังมี 10 กองทุน (นับแยกชนิดหน่วยลงทุน) จาก 84 กองทุนที่สามารถสร้างผลตอบแทนได้เป็นบวก หรือคิดเป็นสัดส่วนเพียงประมาณ 12% ซึ่งประกอบด้วยกองทุนที่มีกลยุทธ์การลงทุนหลากหลายรูปแบบ ทั้งกองทุนหุ้นขนาดใหญ่และขนาดกลาง-เล็ก ในขณะที่ผลตอบแทนเฉลี่ย 5 ปี มีจำนวนกองทุนที่มีผลตอบแทนเป็นบวกเพิ่มขึ้นเป็น 23 กองทุน จากกองทุนทั้งหมดกว่า 90 กองทุน หรือประมาณ 26% และสำหรับในปีที่ผ่านมา สัดส่วนกองทุนที่มีผลตอบแทนเป็นบวกได้ปรับตัวเพิ่มขึ้นเป็น 35 กองทุน หรือคิดเป็นสัดส่วน 37% โดยกองทุนที่มีผลตอบแทนสูงสุด 10 อันดับแรกในปีที่ผ่านมาล้วนเป็นกองทุนใน Morningstar category ประเภท Equity Large cap ทั้งหมด

นอกจากนี้ หากพิจารณาช่วงกว้างของผลตอบแทนของกองทุน LTF ในอุตสาหกรรม จะเห็นว่าส่วนต่างระหว่างกองทุนที่สามารถสร้างผลตอบแทนได้สูงสุดและกองทุนที่สามารถสร้างผลตอบแทนได้ต่ำสุดโดยเฉลี่ยแต่ละปีจะอยู่ในระดับสูงถึงเกือบ 30% ดังนั้นตัวเลขสัดส่วนและข้อมูลสถิติดังกล่าวจึงแสดงให้เห็นว่าการคัดเลือกกองทุนที่เหมาะสมกับสภาพตลาด และฝีมือการบริหารกองทุนของผู้จัดการกองทุน มีส่วนอย่างมากในการสร้างผลตอบแทนที่ดีให้กับนักลงทุนในระยะยาว ดังนั้นนักลงทุนจึงควรให้ความสำคัญกับการคัดเลือกกองทุน เพื่อให้สามารถบรรลุเป้าหมายการลงทุนได้อย่างมีประสิทธิภาพมากยิ่งขึ้น

หลากหลายเครื่องมือช่วยคัดเลือกกองทุน

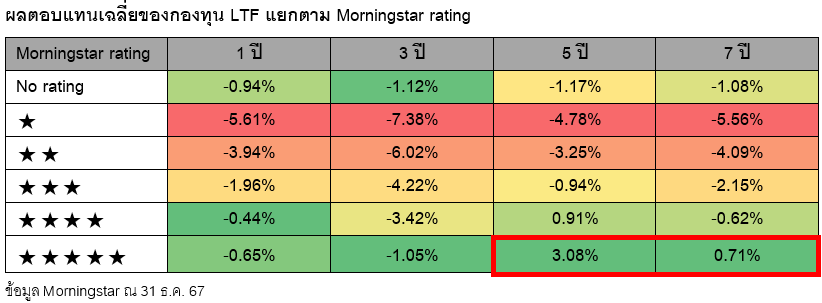

Morningstar มีเครื่องมือมากมายที่สามารถช่วยนักลงทุนในการคัดเลือกกองทุน ซึ่งหนึ่งในเครื่องมือที่เป็นที่รู้จักแพร่หลาย คือ Morningstar Rating หรือสัญลักษณ์ดาว ««««« ที่ใช้การจัดอันดับผลการดำเนินงานของกองทุน โดยกองทุนที่ได้รับการจัดอันดับ 5 ดาว ซึ่งเป็นอันดับสูงสุด หมายถึงกองทุนที่มีผลตอบแทนดีที่สุดเมื่อปรับด้วยความเสี่ยง

ทั้งนี้ หากลองนำ Morningstar rating มาเปรียบเทียบกับผลตอบแทนเฉลี่ยของกองทุน LTF พบว่ากองทุนที่มีผลตอบแทนเฉลี่ยต่ำสุดเป็นกลุ่มกองทุนที่ได้รับการจัด Morningstar rating ต่ำสุดที่ 1 ดาว ในขณะที่กองทุนที่สามารถสร้างผลตอบแทนได้สูงที่สุดจะอยู่ในกลุ่ม Morningstar rating 4-5 ดาว นอกจากนี้ ผลตอบแทนเฉลี่ยในช่วง 5 ปี และ 7 ปีของกองทุนที่ได้รับ Morningstar rating 5 ดาว ยังปรับตัวได้เป็นบวกโดดเด่นเหนือกว่าค่าเฉลี่ยอุตสาหกรรมโดยรวมที่ยังคงปรับตัวติดลบอีกด้วย โดยในปัจจุบัน มีกองทุน LTF ที่ได้รับการจัดอันดับ 4-5 ดาว รวมกันประมาณ 27 กองทุน

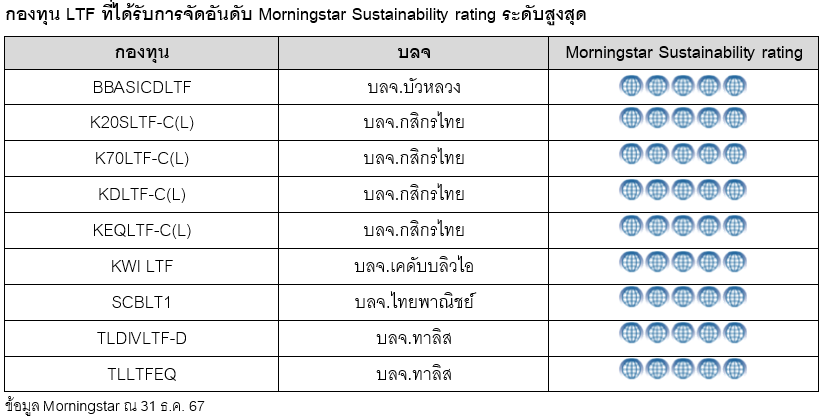

นอกจากนี้ ยังมี Morningstar Sustainability rating ซึ่งแสดงด้วยสัญลักษณ์ลูกโลก ที่ช่วยให้นักลงทุนประเมินความเสี่ยงของกองทุนต่อปัจจัยด้านความยั่งยืน ซึ่งเป็นการประเมินในระดับรายบริษัทที่กองทุนมีการลงทุนอยู่และนำมาคำนวณเป็นคะแนนเป็นภาพรวมระดับกองทุน เพื่อนำไปเปรียบเทียบกับกองทุนอื่นๆที่อยู่ใน Global Category เดียวกัน โดยกองทุนที่ได้รับคะแนนสูงสุดที่ระดับ 5 ลูกโลก จะหมายถึงระดับความเสี่ยงที่ต่ำที่สุดในกลุ่ม สำหรับกองทุน LTF นั้น ปัจจุบันมีกองทุนที่ได้รับการจัดอันดับสูงสุด 5 ลูกโลก จำนวน 9 กองทุน

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FMIOE2PGGNFKPD2J6WYZS3MXMU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)