ภายใต้แนวโน้มอัตราเงินเฟ้อและอัตราดอกเบี้ยที่ปรับลดลง นักลงทุนควรจัดการสินทรัพย์ในส่วนของตราสารหนี้อย่างไรดีทั้งในส่วนของพันธบัตรรัฐบาลสหรัฐ หุ้นกู้เอกชน และหุ้นกู้ต่างประเทศ

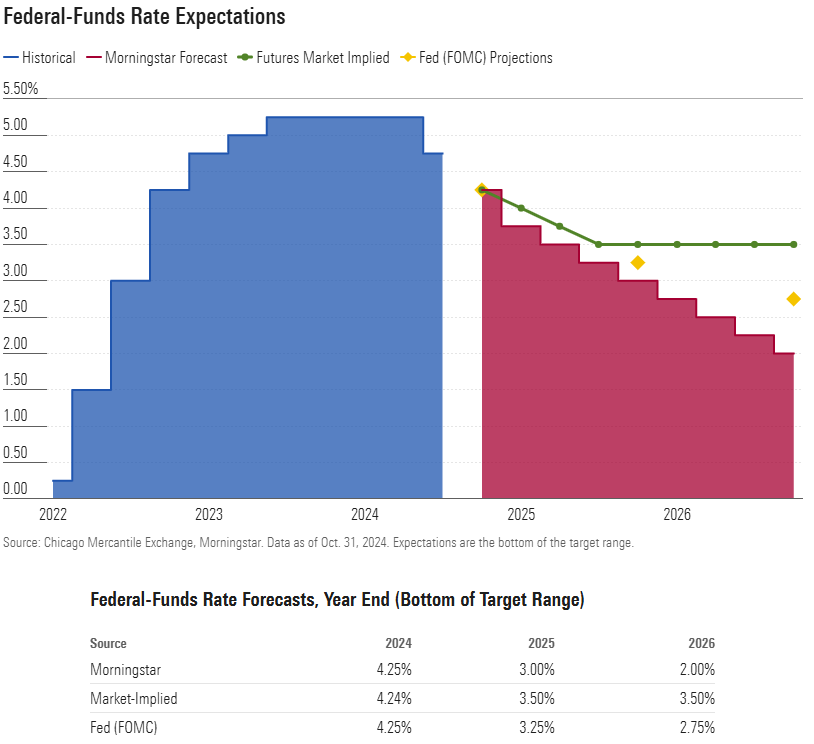

คาดการณ์อัตราดอกเบี้ยนโยบายของสหรัฐ

หลังจากที่ Fed ใช้นโยบายอัตราดอกเบี้ยเพื่อคุมอัตราเงินเฟ้อมาตั้งแต่เดือนกรกฏาคม 2023 และอัตราดอกเบี้ยนโยบายอยู่ในช่วง 5.25%–5.50% นั้น ในเดือนกันยายนปี 2024 นี้ Fed ก็ได้ตัดสินใจปรับลดอัตราดอกเบี้ยนโยบายลง ทั้งนี้ทีมเศรษฐกิจของ Morningstar คาดว่าอัตราดอกเบี้ยนโยบายจะลดลงเหลือ 4.25%–4.50% ในช่วงสิ้นปี 2024, 3.00%–3.25% ในสิ้นปี 2025 และ 2.00%–2.25% ในสิ้นปี 2026 ซึ่งทำให้อัตราดอกเบี้ยของธนาคารพาณิชย์ปรับลดลงด้วยเช่นกัน

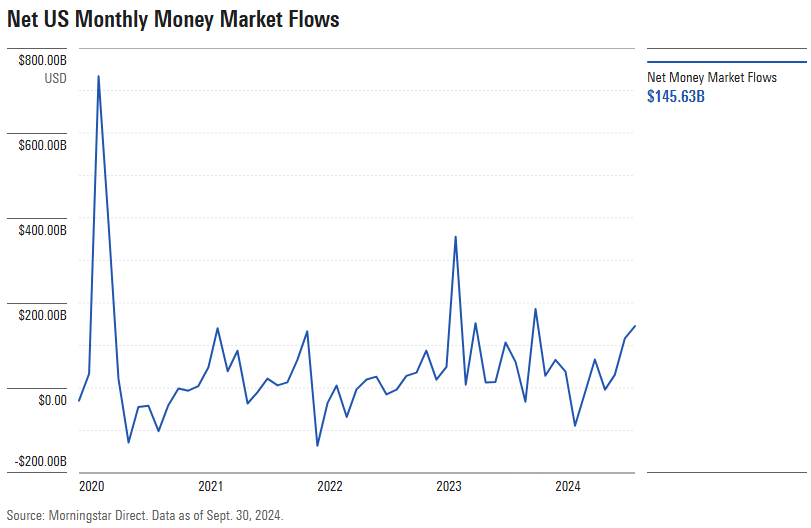

นักลงทุนสหรัฐยังคงถือเงินสด

สถานะของเงินสดยังมีมากขึ้นในพอร์ตโฟลิโอ แม้ว่าการถือเงินสดก็มีประโยชน์แต่ก็ไม่ได้สร้างผลตอบแทนที่ดีให้พอร์ตได้ ในระยะยาวการถือเงินสดจำนวนมากจะทำให้ผลตอบแทนของพอร์ตโฟลิโอต่ำกว่าการลงทุนในตราสารหนี้อื่นๆ ทั้งนี้ข้อมูลจาก Investment Company Institute บ่งชี้ว่ากองทุนแบบ Money market (ซึ่งมีสภาพคล่องเหมือนเงินสด) มีจำนวนสินทรัพย์เพิ่มมากขึ้นเป็น 6.51 ล้านล้านดอลลาร์สหรัฐในเดือนตุลาคมปีนี้ ซึ่งนักลงทุนยังไม่ได้ลดการถือเงินสดลงเรยตั้งแต่ผ่านช่วงโควิดมา

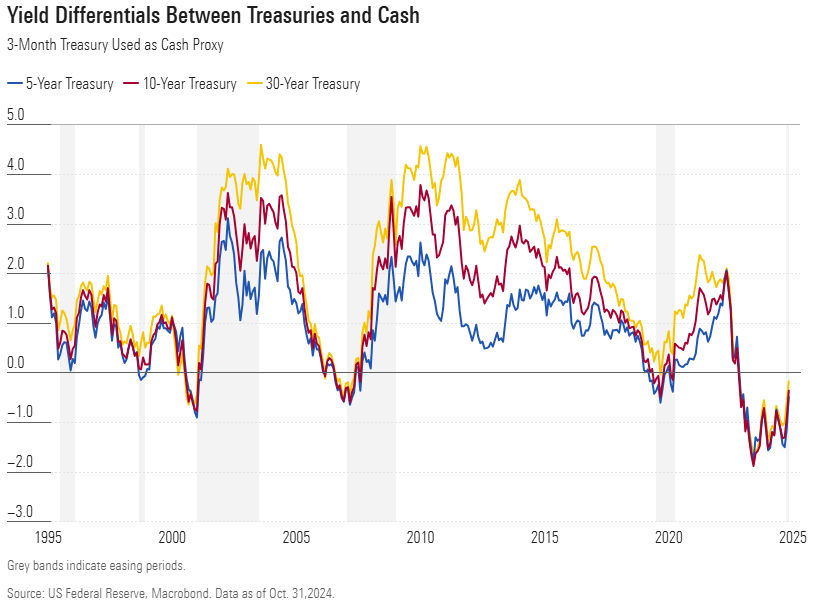

พิจารณาลงทุนในตราสารหนี้ระยะยาวเมื่อดอกเบี้ยขาลง

เพื่อเป็นการรักษาอัตราผลตอบแทนของเงินลงทุน นักลงทุนจึงควรลงทุนในตราสารหนี้ที่มีอายุยาวในภาวะที่ดอกเบี้ยมีแนวโน้มลดลงในอนาคต เช่น พันธบัตรรัฐบาลสหรัฐอายุ 10 ปีที่ตอนนี้ให้ Yield อยู่ที่ 4.3% ซึ่งมีโอกาสให้ผลตอบแทนที่ดีกว่าการถือเงินสดหรือลงทุนใน Money market fund ภายใต้อัตราดอกเบี้ยเฉลี่ยของ Fed ระยะยาวในช่วง 10 ปีจากนี้ไปที่ 2.3%

เนื่องจากผลตอบแทนจากการถือเงินสดจะลดลงตามแนวโน้มดอกเบี้ยของ Fed ขณะที่ราคาตราสารหนี้ระยะยาวจะปรับเพิ่มขึ้นหากดอกเบี้ยปรับลดลงในอนาคต นักลงทุนจึงได้กำไรจากส่วนต่างของราคาที่เพิ่มขึ้นในอนาคตนั่นเอง

จากกราฟแสดงให้เห็นว่าตั้งแต่ปี 2022 เป็นต้นมา การลงทุนที่ใกล้เคียงเงินสดให้ผลตอบแทนที่ต่ำกว่าตราสารหนี้ระยะยาวในภาวะที่ Fed ผ่อนปรนนโยบายการเงิน โดยการลงทุนในตราสารหนี้ระยะกลางอายุ 5-7 ปีให้ผลตอบแทนที่ดีเมื่อเปรียบเทียบกับความเสี่ยง นักลงทุนยังได้โอกาสสร้างผลตอบแทนที่ดีจากราคาตราสารหนี้ที่ปรับเพิ่มขึ้นและไม่ต้องรับความเสี่ยงจากการถือตราสารหนี้ที่มีอายุยาวจนเกินไปเช่น 30 ปีเนื่องจากอาจมีความเสี่ยงจากภาวะดอกเบี้ยที่เปลี่ยนทางเป็นขาขึ้นแทน

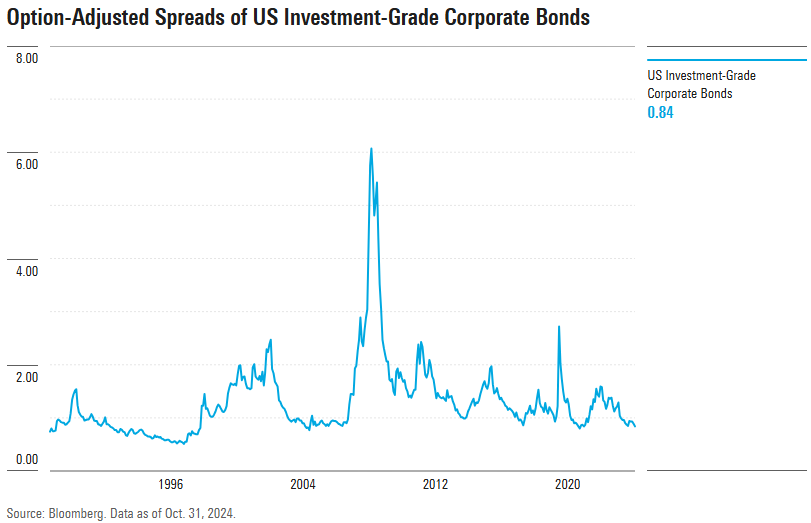

หุ้นกู้เอกชนอาจให้ผลตอบแทนที่ไม่คุ้มกับความเสี่ยง

หุ้นกู้เอกชนให้ผลตอบแทนที่ต่ำเมื่อเทียบกับความเสี่ยงที่เพิ่มขึ้น โดยดูได้จาก Credit spreads หรือผลตอบแทนส่วนเพิ่มที่ได้รับจากความเสี่ยงที่มากขึ้นนั้นอาจไม่พอและยิ่ง Spreads แคบเท่าไหร่หุ้นกู้ก็ยิ่งมีราคาแพงมากขึ้นเท่านั้น

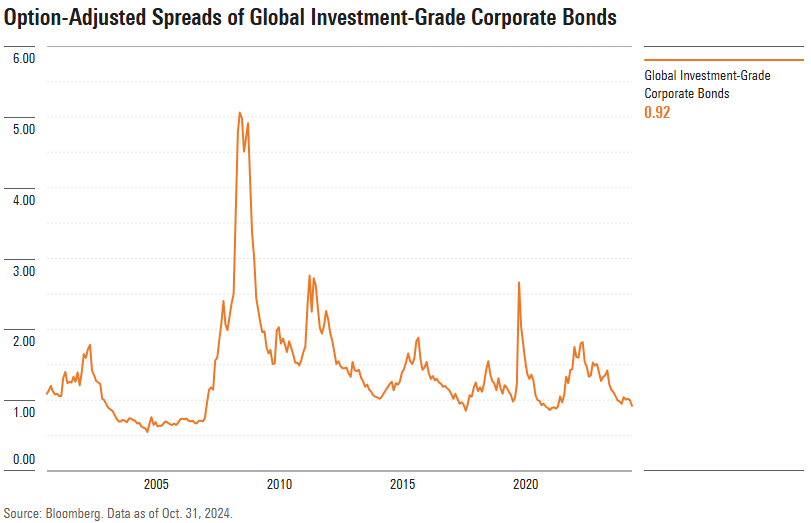

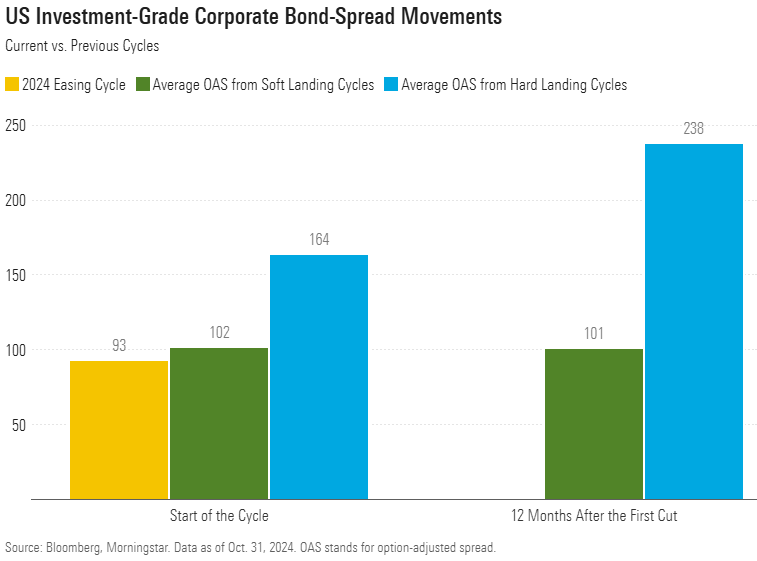

ปัจจุบันหุ้นกู้เอกชนในสหรัฐระดับ Investment-grade มี Spreads อยู่ในระดับที่แคบมากเหมือนที่เคยเกิดขึ้นในปี 2021หลังจาก Fed เข้าแทรกแซงตลาดตราสารหนี้เพื่อกระตุ้นเศรษฐกิจหลังโควิด

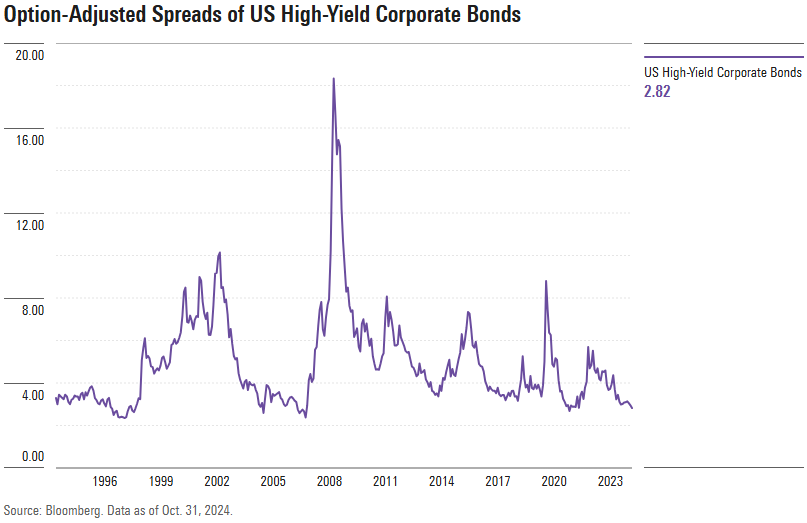

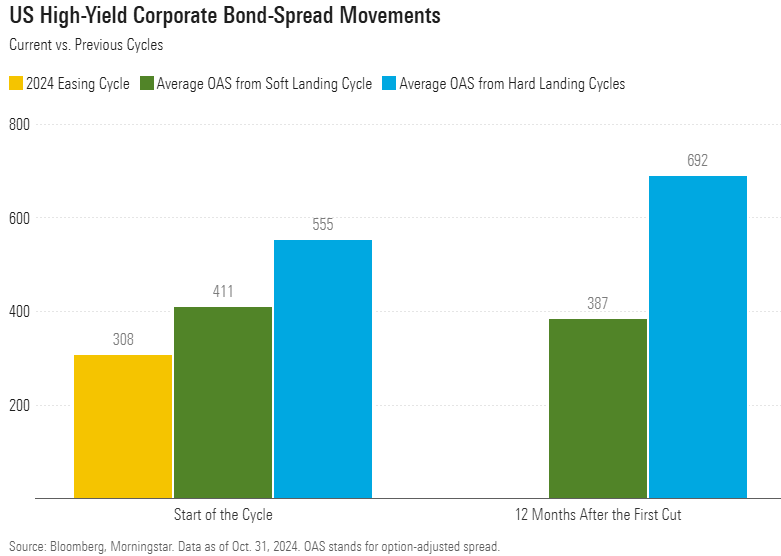

สำหรับกลุ่ม High yield ก็เช่นกันมี Spreads อยู่ในระดับที่แคบมากที่สุดเท่าที่เคยเป็นมาในอดีต

แนวโน้มเช่นนี้ไม่ได้จํากัดอยู่แค่ในสหรัฐอเมริกาเท่านั้น แต่ Spreads ของตราสารหนี้เอกชนประเทศอื่นๆก็อยู่ในระดับที่แคบมากเช่นกัน

ทั้งนี้หากดูในอดีตที่มีการผ่อนคลายนโยบายการเงินตั้งแต่ปี 1995 พบว่า Spreads ของตราสารหนี้เอกชนยังสามารถคงที่อยู่ได้ในช่วง 12 เดือนหลังจากการปรับลดอัตราดอกเบี้ยครั้งแรก แต่ระดับ Spreads ในอดีตโดยเฉลี่ยก็ยังอยู่สูงกว่ารอบปัจจุบันอย่างเห็นได้ชัด

หุ้นกู้เอกชนจึงมีความเสี่ยงทั้งจากแนวโน้ม Spreads ที่ต่ำมาตลอดและยังเผชิญความเสี่ยงจากภาพเศรษฐกิจที่อาจตกต่ำอย่างรุนแรงได้อีก

ผลตอบแทนของตราสารหนี้ในตลาดเกิดใหม่ที่มีความน่าสนใจ

สำหรับพันธบัตรรัฐบาลในตลาดอื่นๆก็มีความน่าสนใจทั้งในแง่ช่วยกระจายการลงทุนและให้ผลตอบแทนที่ดี โดยมองหาประเทศที่ผลตอบแทนพันธบัตรยังอยู่สูงกว่าอัตราเงินเฟ้อทั่วไปและเงินเฟ้อเป้าหมายของธนาคารกลาง ทั้งนี้ประเทศที่ยังให้ผลตอบแทนในพันธบัตรที่น่าสนใจตามเงื่อนไขข้างต้น เช่น บราซิลซึ่งมีผลตอบแทนตราสารหนี้อายุ 5 ปีอยู่ที่ 14.1% เทียบกับอัตราเงินเฟ้อในประเทศที่ 4.8% หรือประเทศแม็กซิโกซึ่งมีผลตอบแทนตราสารหนี้อายุ 5 ปีอยู่ที่ 10.1% เทียบกับอัตราเงินเฟ้อในประเทศที่ 4.8%

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FMIOE2PGGNFKPD2J6WYZS3MXMU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)