:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/GRKCICD7L5HTXFFI6XTPHMR4LM.png)

หลังจากที่นายโดนัลด์ ทรัมป์ชนะการเลือกตั้งประธานาธิบดีคนที่ 47 ของสหรัฐฯ รวมถึงการที่พรรครีพับลิกันสามารถครองเสียงข้างมากในทั้งสองสภาได้อย่างสมบูรณ์เป็นครั้งแรกในรอบ 16 ปี ทำให้นักลงทุนต่างมองหากลยุทธ์การลงทุนที่มีแนวโน้มได้รับประโยชน์จากการเปลี่ยนแปลงทางการเมืองในครั้งนี้ โดยนโยบายหลักของทรัมป์ในเรื่อง “Make America Great Again” หรือการยึดผลประโยชน์ของสหรัฐฯเป็นที่ตั้ง ทำให้ความสนใจของตลาดกลับมายังหุ้นสหรัฐฯ และส่งผลให้หุ้นสหรัฐฯ ปรับตัวขึ้นแตะจุดสูงสุดใหม่อีกครั้ง ไม่ว่าจะเป็นหุ้นขนาดใหญ่ หุ้นขนาดเล็ก รวมถึงการปรับตัวเพิ่มขึ้นของบางกลุ่มอุตสาหกรรมที่มีแนวโน้มได้รับประโยชน์จากนโยบายหลักในด้านต่างๆ ทั้งการปรับลดอัตราภาษีนิติบุคคล, การผ่อนคลายกฎระเบียบที่เข้มงวดต่างๆ, การสนับสนุนพลังงานเชื้อเพลิง เป็นต้น

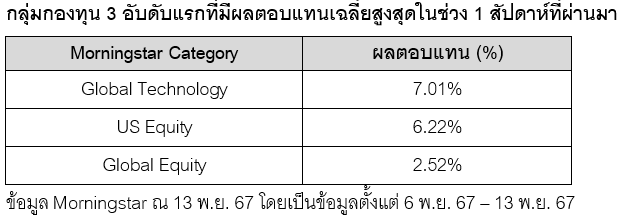

สำหรับตลาดกองทุนรวมของไทย ในช่วงประมาณ 1 สัปดาห์นับตั้งแต่ผลการเลือกเริ่มมีความชัดเจนขึ้นในวันที่ 6 พ.ย. 67 กองทุนหุ้นเทคโนโลยี กองทุนหุ้นสหรัฐฯ และกองทุนหุ้นทั่วโลก นับเป็นกองทุน 3 อันดับแรกที่มีค่าเฉลี่ยผลตอบแทนปรับเพิ่มขึ้นสูงสุด โดยกองทุนหุ้นเทคโนโลยีปรับตัวขึ้นกว่า 7% ใกล้เคียงกับกองทุนหุ้นสหรัฐฯ ที่ปรับตัวเพิ่มขึ้น 6.2% ทิ้งห่างกองทุนหุ้นทั่วโลก ที่ปรับตัวเพิ่มขึ้นประมาณ 2.5%

ทั้งนี้ กองทุนหุ้นเทคโนโลยีที่มีผลตอบแทนสูงสุด 3 อันดับแรกล้วนเป็นกองทุนที่เน้นการลงทุนในธุรกิจที่เกี่ยวข้องกับ Blockchain ทั้งหมด นำโดย กองทุน Asset Plus Digital Blockchain ปรับตัวเพิ่มขึ้นเกือบ 25% ในช่วงเวลาเพียง 1 สัปดาห์, ตามด้วย กองทุน SCB Blockchain และ กองทุน LH GLOBAL BLOCKCHAIN ที่มีผลตอบแทนประมาณ 21%

ด้านกองทุนหุ้นสหรัฐฯที่สร้างผลตอบแทนได้สูงสุด 3 อันดับแรก ได้แก่ กองทุน SCB US Active Equity, กองทุน Krungsri Disruptive Innovation และกองทุน Eastspring Global Innovation โดยสามารถสร้างผลตอบแทนได้ใกล้เคียงกันที่ประมาณ 16% โดยทั้ง 3 กองทุนเป็นกองทุนประเภท Active fund หรือการลงทุนเชิงรุกเพื่อสร้างผลตอบแทนที่เหนือกว่าดัชนีอ้างอิง และเน้นลงทุนในหุ้นเติบโต

ส่วนกองทุนหุ้นทั่วโลกนั้น ถึงแม้ว่าค่าเฉลี่ยของกลุ่มกองทุนจะบวกเพียง 2.5% แต่กองทุนสร้างผลตอบแทนได้โดดเด่นไม่แพ้กันกับกองทุนใน 2 กลุ่มแรก นำโดย กองทุน LH Innovation ที่ 16%, กองทุน DAOL Innovation และกองทุน One Ultimate Global Equity ที่มีผลตอบแทนประมาณ 7% ทั้งสองกองทุน ซึ่งล้วนเป็นกองทุนที่เน้นการลงทุนที่เกี่ยวข้องกับหุ้นเติบโตเช่นกัน

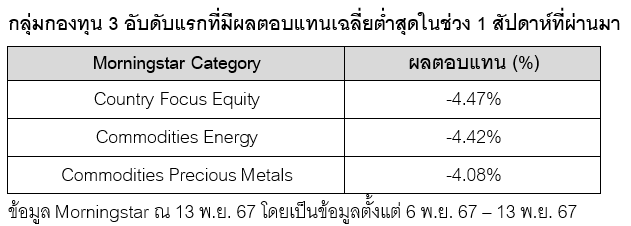

ในทางตรงกันข้าม กลุ่มกองทุน 3 อันดับแรกที่มีผลตอบแทนปรับตัวลดลงมากที่สุด ได้แก่ กลุ่ม Country Focus Equity, Commodities Energy และ Commodities Precious Metals โดยปรับตัวลดลงประมาณ -4% ใกล้เคียงกันทั้ง 3 ประเภทกองทุน โดยในกลุ่ม Country Focus Equity นั้น กองทุนที่มีผลตอบแทนปรับตัวลดลงมากที่สุดส่วนใหญ่จะเป็นกองทุนที่เกี่ยวข้องกับหุ้นเกาหลี ในขณะที่กลุ่ม Commodities Energy เป็นกองทุนที่เกี่ยวข้องกับน้ำมัน และกลุ่มกองทุน Commodities Precious Metals เป็นกองทุนทองคำเป็นหลัก

Fund Flow ของนักลงทุนมีทั้งแรงซื้อและแรงเทขาย

แม้ว่ากลุ่มกองทุนหุ้นเทคโนโลยีจะมีค่าเฉลี่ยผลตอบแทนสูงสุด แต่กลับเป็นกลุ่มที่มีเงินไหลออกสูงที่สุดในช่วงเวลาเดียวกัน โดยมีเงินไหลออกเกือบ -2.0 พันล้านบาท ซึ่งส่วนใหญ่เป็นกองทุนที่มีกลยุทธ์การลงทุนที่เกี่ยวกับ AI, Semiconductor และ Cloud Computing โดยมี KTAM World Technology Art Intelli Eq A เป็นกองทุนที่มีเงินไหลออกสูงสุด -637 ล้านบาท

ด้านกองทุนหุ้นสหรัฐฯมีเงินไหลเข้าราว 267 ล้านบาท แม้ว่ากองทุนประเภท Active fund จะมีผลตอบแทนสูงสุดในกลุ่ม แต่กองทุนที่มีเงินไหลเข้ามากที่สุดนั้นกลับเป็นกองทุนประเภท Passive หรือกองทุนที่มีกลยุทธ์อ้างอิงตามดัชนี ถึง 4 กองทุนจาก 5 อันดับแรก

ในทางกลับกัน กองทุน 5 อันดับแรกที่มีเงินไหลออกสูงสุดล้วนเป็นกองทุนที่มีกลยุทธ์การลงทุนแบบ Active ซึ่งมีทั้งที่เน้นการลงทุนในหุ้นเติบโต และหุ้นขนาดใหญ่ ซึ่งการไหลออกของเงินลงทุนดังกล่าวส่วนหนึ่งอาจเกิดจากการขายทำกำไรหลังจากที่ผลการดำเนินงานปรับตัวขึ้นมามาก

ทางด้านกองทุนหุ้นทั่วโลก มีเงินไหลเข้าเป็นบวกเล็กน้อย ประมาณ 162 ล้านบาท ซึ่งส่วนใหญ่เป็นแรงซื้อในกลุ่มกองทุนที่มีกลยุทธ์การลงทุนในหุ้นเติบโต

เราจะเห็นว่าเหตุการณ์ต่างๆที่เกิดขึ้นนั้นกระทบกับโลกการลงทุนอย่างหลีกเลี่ยงไม่ได้ ซึ่งแน่นอนว่าปัจจัยด้านการเมืองไม่ได้เป็นเพียงปัจจัยเดียวที่ส่งผลต่อเหตุการณ์ที่เกิดขึ้นในข้างต้น และระยะเวลาเพียง 1 สัปดาห์อาจเป็นช่วงเวลาที่สั้นเกินไปที่จะระบุได้ว่าทิศทางการลงทุนดังกล่าวจะเกิดขึ้นต่อเนื่องในระยะยาวหรือไม่ โดยการปรับตัวเพิ่มขึ้นของบางสินทรัพย์อาจเป็นแรงเก็งกำไรของนักลงทุนในระยะสั้น หรือแรงขายที่เกิดขึ้นในบางกลุ่มก็อาจเป็นแค่เพียงการขายทำกำไร ซึ่งอาจไม่ได้สะท้อนปัจจัยพื้นฐานที่แท้จริง ดังนั้นนักลงทุนจึงควรพิจารณาการลงทุนอย่างรอบคอบ เพื่อประเมินว่าการลงทุนของเรายังเป็นไปตามสมมติฐานหรือปัจจัยพื้นฐานที่เราได้ตั้งเป้าหมายไว้ตั้งแต่ต้นหรือไม่ โดยไม่ให้อารมณ์ของตลาดหรือปัจจัยในระยะสั้นมาเป็นตัวกำหนดทิศทางการลงทุน

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FMIOE2PGGNFKPD2J6WYZS3MXMU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)