สรุปตลาดในไตรมาสที่ 3 และบทเรียนสำหรับนักลงทุน

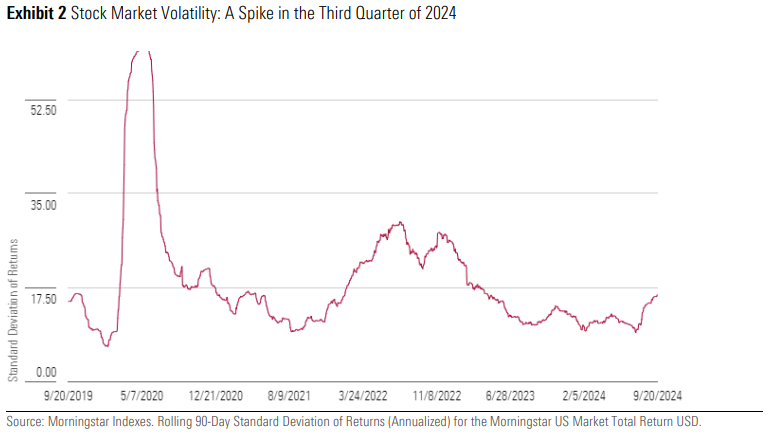

ตลาดมีแต่ความผันผวน

ในปีที่แล้ว Morningstar US Market Index ปรับเพิ่มขึ้น 26% และปรับขึ้นต่อในช่วงครึ่งแรกของปีนี้อีก 14% ซึ่งหลังจากมีการเปิดตัวโปรแกรม ChatGPT ในช่วงปลายปี 2022 ก็ทำให้หุ้นในกลุ่มที่เกี่ยวข้องกับ AI อย่างเช่น Nvidia, Microsoft และ Meta Platforms มีราคาปรับตัวขึ้น ซึ่งสวนทางกับภาพของตลาดหุ้นในอดีตช่วง 2 ปีก่อนหน้าที่ปรับลงกว่า 20%

ถัดมาในต้นเดือนกรกฎาคมปีนี้ Morningstar US Market Index ยังปรับขึ้นได้ต่อจากกำไรของบริษัทจัดการที่รายงานออกมาดีและมีความคาดหวังต่อการปรับลดอัตราดอกเบี้ยของสหรัฐ อย่างไรก็ดีในช่วงกลางเดือนตลาดเริ่มปรับลดลงจากความกังวลต่อมาตรการกีดกันทางการค้าซึ่งอาจจะมีผลต่อผลประกอบการของหุ้นในกลุ่ม Semiconductor ทำให้สุดท้ายเดือนกรกฎาคม Morningstar US Market Index ปิดปรับลดลง 2.3%

ในเดือนสิงหาคมจากการที่ Berkshire Hathaway ได้ขายหุ้นในบริษัท Apple ที่ถืออยู่ออกไปครึ่งหนึ่ง และตัวเลขการจ้างงานในสหรัฐที่ออกมาอ่อนแอก็ทำให้เกิดความกังวลต่อภาวะเศรษฐกิจถดถอยที่มากขึ้น ประกอบกับความกังวลว่า Fed จะคงอัตราดอกเบี้ยให้อยู่ในระดับสูงยาวนานจนเกินไป ขณะที่ธนาคารกลางญี่ปุ่นก็ตัดสินใจปรับขึ้นอัตราดอกเบี้ยนโยบายสวนทางกับที่นักลงทุนคาดการณ์ จึงทำให้สินทรัพย์เสี่ยงทั่วโลกถูกขายออกมา ทำให้ช่วงต้นเดือนสิงหาคม Morningstar US Market Index ลดลง 3% และ Morningstar Japan Index ปรับลดลง 12%

และแม้ว่าปิดสิ้นเดือนสิงหาคมตลาดหุ้นจะปรับขึ้นมาได้เล็กน้อย แต่ช่วงต้นเดือนกันยายนตลาดหุ้นก็ปรับลดลงอีกครั้งแม้ว่าผลประกอบการ Nvidia จะออกมาดีกว่าที่นักลงทุนคาดการณ์ก็ตาม อย่างไรก็ดีตลาดหุ้นสหรัฐได้ปรับขึ้นทำจุดสูงสุดใหม่อีกครั้งในเดือนนี้และค่าความผันผวนของตลาดก็ปรับเพิ่มขึ้นหลังจากที่ Fed ตัดสินใจปรับลดอัตราดอกเบี้ยลง 0.50% ในการประชุมที่ผ่านมา

การกระจายการลงทุนช่วยนักลงทุนได้

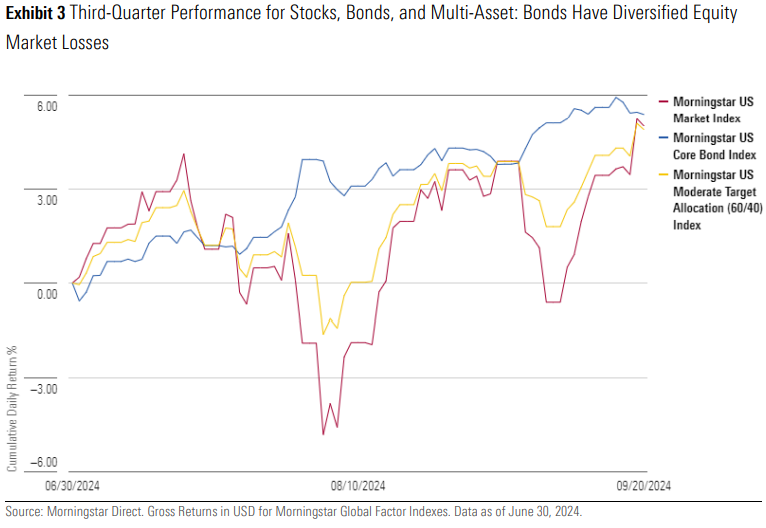

ในขณะที่ตลาดหุ้นนั้นผันผวนในช่วงไตรมาส 3 ที่ผ่านมา แต่ตลาดตราสารหนี้กลับทำผลงานได้ดีหรือดูได้จาก Morningstar US Core Bond Index ที่ราคาปรับขึ้นได้ดี เนื่องจาก 10-year US Treasury yield ได้ปรับลดลงในช่วงดังกล่าวจากความกังวลต่อภาพเศรษฐกิจถดถอยและตามความคาดหวังต่อการปรับลดอัตราดอกเบี้ยนโยบาย ดังนั้น นักลงทุนที่มีการกระจายความเสี่ยงในสินทรัพย์ที่หลากหลายก็จะมีผลตอบแทนที่ดีได้ ซึ่งสะท้อนได้จาก Morningstar US Moderate Target Allocation Index (สะท้อนการลงทุน 60% ในหุ้น และ 40% ในตราสารหนี้) ที่สามารถรักษาเงินต้นได้ดีกว่าการลงทุนในหุ้น 100%

อย่างไรก็ดีในปี 2022 ที่ตลาดหุ้นปรับลงนั้น ตลาดตราสารหนี้ก็ปรับลดลงไปด้วยภายใต้ภาวะเงินเฟ้อที่สูง ทำให้การกระจายการลงทุนไม่ช่วยให้นักลงทุนมีผลตอบแทนที่ดีได้เหมือนอดีต อย่างไรก็ดีในช่วงนี้ราคาของสินค้าโภคภัณฑ์ที่มีผลต่อเงินเฟ้อก็ปรับเพิ่มขึ้นเช่นกัน เช่น Morningstar Global Upstream Natural Resources Index ปรับขึ้นกว่า 15% ในช่วงดังกล่าว

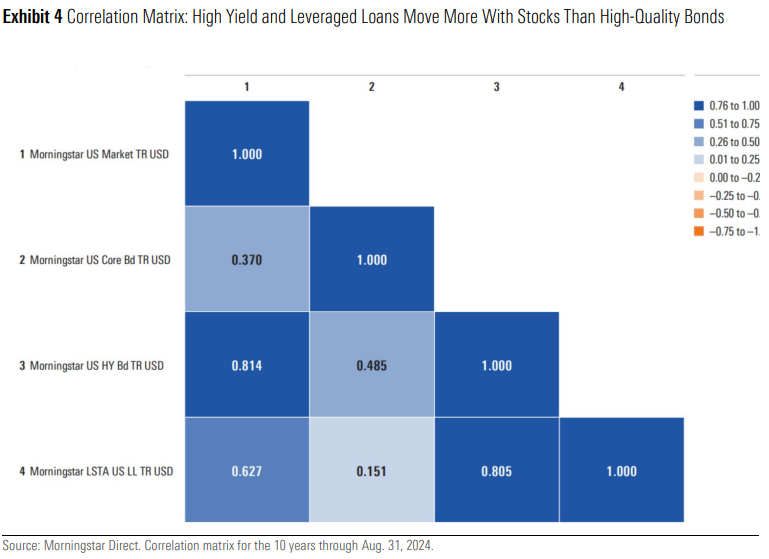

ทั้งนี้ตราสารหนี้มีหลายประเภท แม้ว่าในไตรมาส 3 ของปีนี้ตราสารหนี้ที่มีคุณภาพดีจะมีราคาปรับเพิ่มขึ้นซึ่งสะท้อนความต้องการลงทุนเพื่อเป็นแหล่งพักเงินที่ปลอดภัยและได้ประโยชน์จากแนวโน้มดอกเบี้ยที่ปรับลงก็ตาม แต่ตราสารหนี้กลุ่มที่มีความเสี่ยงสูงและค่อนข้างอ่อนไหวต่อภาวะเศรษฐกิจอย่างเช่น Morningstar US High Yield Bond Index และ Morningstar LSTA US Leveraged Loan Index กลับมีราคาที่ปรับลดลงไม่ต่างจากสินทรัพย์อย่างหุ้นมากนักหรือมีความสัมพันธ์ที่สูงไปทางเดียวกัน

ไม่มีอะไรแน่นอนนอกจากการเปลี่ยนแปลง

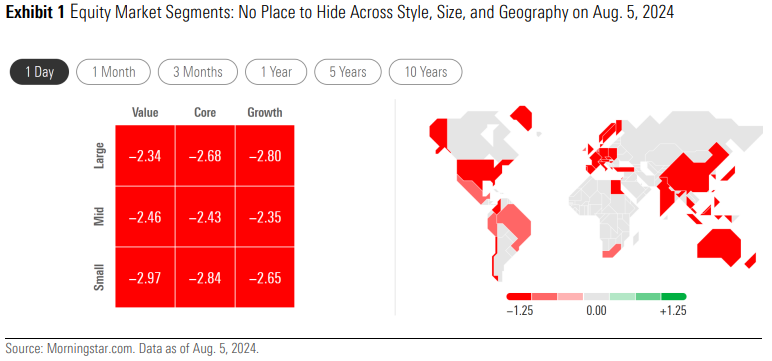

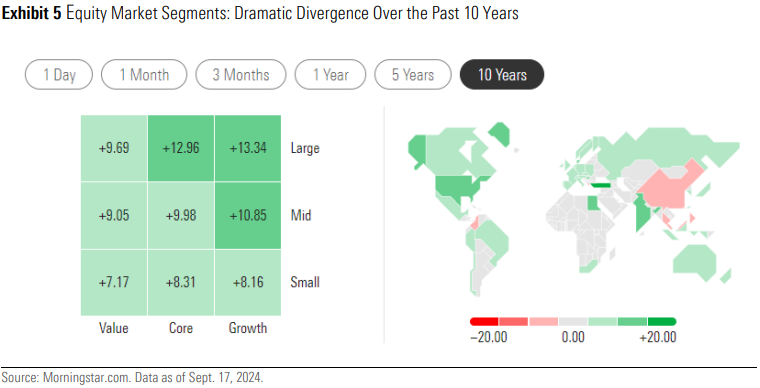

ในรอบกว่า 10 ปีที่ผ่านมา กลุ่ม Growth stock มักจะให้ผลตอบแทนที่ดีกว่าหุ้นกลุ่ม Value และหุ้นที่มีมูลค่าตลาดขนาดใหญ่หรือ Large caps มักจะให้ผลตอบแทนที่ดีกว่าหุ้นขนาดเล็กหรือ Small caps และตลาดหุ้นสหรัฐก็มักจะเป็นตลาดหลักสำหรับนักลงทุน ซึ่งจากข้อมูลที่ผ่านมาก็แสดงให้เห็นว่าหุ้นกลุ่ม Growth ก็ยังให้ผลตอบแทนที่ดีกว่าหุ้นขนาดเล็กซึ่งเป็นผลมาจากการเติบโตของธีม AI, Cloud computing ซึ่งทำให้กลุ่มเทคโนโลยีขึ้นนำตลาดโดยรวม ขณะที่ตลาดหุ้นสหรัฐก็ให้ผลตอบแทนที่เป็นบวกเมื่อเทียบกับตลาดหุ้นจีนที่ให้ผลตอบแทนติดลบและตลาดหุ้นประเทศอื่นๆที่ให้ผลตอบแทนที่ต่ำกว่าเช่นกัน

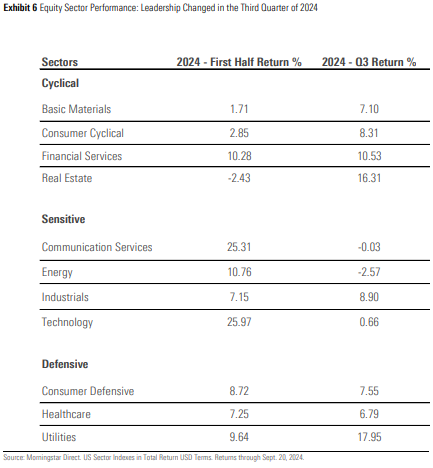

อย่างไรก็ดีภาพในไตรมาสที่ 3 เริ่มเปลี่ยนแปลง โดยตลาดหุ้นอื่นๆเริ่มให้ผลตอบแทนที่ดีกว่าสหรัฐซึ่งสะท้อนจากผลตอบแทนของ Morningstar Global Markets ex-US Index ที่ดีกว่าตลาดสหรัฐ และการปรับขึ้นของดัชนี Morningstar Emerging Markets Index ที่ดีกว่าในอดีตที่ผ่านมา นอกจากนี้หุ้นกลุ่ม Value ก็ให้ผลตอบแทนที่ดีกว่ากลุ่ม Growth และหุ้นขนาดเล็กก็ดีกว่าหุ้นขนาดใหญ่ในรอบนี้เช่นกัน

การเคลื่อนย้ายเงินทุนครั้งนี้จะอยู่ได้นานหรือไม่นั้น นักลงทุนต้องจำไว้ว่านี่ไม่ใช่ครั้งแรกของการเปลี่ยนแปลง ตัวอย่างเช่น ในปี 2016 การเลือกตั้งประธานาธิบดีสหรัฐที่ Donald Trump ได้รับชัยชนะ ส่งผลทำให้หุ้นสหรัฐกลุ่ม Small-cap value ในกลุ่มการเงิน อุตสาหกรรม และพลังงานปรับขึ้นได้ดีในช่วงนั้นซึ่งคาดว่าจะเป็นกลุ่มที่ได้ประโยชน์จากแผนการลดภาษี มาตรการรัฐ และการกีดกันทางการค้าของรัฐบาล ขณะที่หุ้นกลุ่มเทคโนโลยีปรับลดลงจากทิศทางที่ไม่สนับสนุนอุตสาหกรรมของผู้สมัครประธานาธิดีในช่วงนั้น แต่ในที่สุดการเปลี่ยนแปลงก็ไม่ยั่งยืน การเติบโตของหุ้นขนาดใหญ่กลับมาอยู่ในอันดับต้น ๆ เนื่องจากแผนการใช้จ่ายด้านโครงสร้างพื้นฐานไม่ประสบความสำเร็จ และอุตสาหกรรมเทคโนโลยีเป็นส่วนที่มีประสิทธิภาพที่สุดในช่วงสี่ปีของการดํารงตําแหน่งประธานาธิบดีของทรัมป์

หรืออย่างเช่นในปี 2022 ที่ช่วงแรกหุ้นกลุ่มเทคโนโลยีปรับตัวลงหลังจากผ่านพ้นช่วงระบาดของโคโรนาไวรัส และหุ้นกลุ่มพลังงานปรับขึ้นจากความไม่สงบในยูเครนและรัสเซียทำให้ราคาพลังงานปรับสูงขึ้น แต่ในช่วงปลายปี 2022 การมาของ ChatGPT ก็ทำให้หุ้นกลุ่ม Growth โดยเฉพาะกลุ่มเทคโนโลยีมีราคาปรับเพิ่มขึ้นอย่างมากแทน

หลังเกิดฟองสบู่ในช่วง Dot com bubble ในปี 2000 มูลค่าตลาดของหุ้นขนาดเล็กและหุ้นเทคโนโลยีก็ปรับลดลง ขณะที่การเติบโตของเศรษฐกิจจีนก็ทำให้หุ้นกลุ่ม Commodity นั้นเติบโตอย่างมาก และตลาดหุ้นเกิดใหม่รวมถึงยุโรปก็เติบโต ขณะที่ตลาดหุ้นสหรัฐนั้นซบเซา

ไม่ต้องคาดการณ์แต่ต้องเตรียมพร้อม

นักลงทุนควรทำอย่างไรเมื่อการคาดการณ์ตลาดระยะสั้นนั้นเป็นเรื่องที่ยาก การกระจายการลงทุนจึงเป็นสิ่งที่เหมาะสมที่สุดในภาวะที่มีความไม่แน่นอนอยู่เสมอ การจัดพอร์ตโฟลิโอจึงควรเตรียมพร้อมรับในสถานการณ์ต่างๆที่จะเกิดขึ้น ตลาดหุ้นในประเทศอื่นๆก็อาจเอาชนะตลาดสหรัฐได้ หรือหุ้นกลุ่ม Value อาจชนะหุ้น Growth ได้ หุ้นที่มี Market cap ขนาดเล็กก็อาจจะให้ผลตอบแทนที่ดีได้ และตราสารหนี้ก็อาจเป็นจุดเริ่มต้นของการสร้างผลตอบแทนที่ดีได้ในอนาคตจากที่เคยอยู่ในภาวะดอกเบี้ยต่ำมานานในอดีต

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6OBOHCEATJGNDFN4NJIN4SY5ZM.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/DCEQYNUCFZEKFIYUSGOSPC63ZA.png)