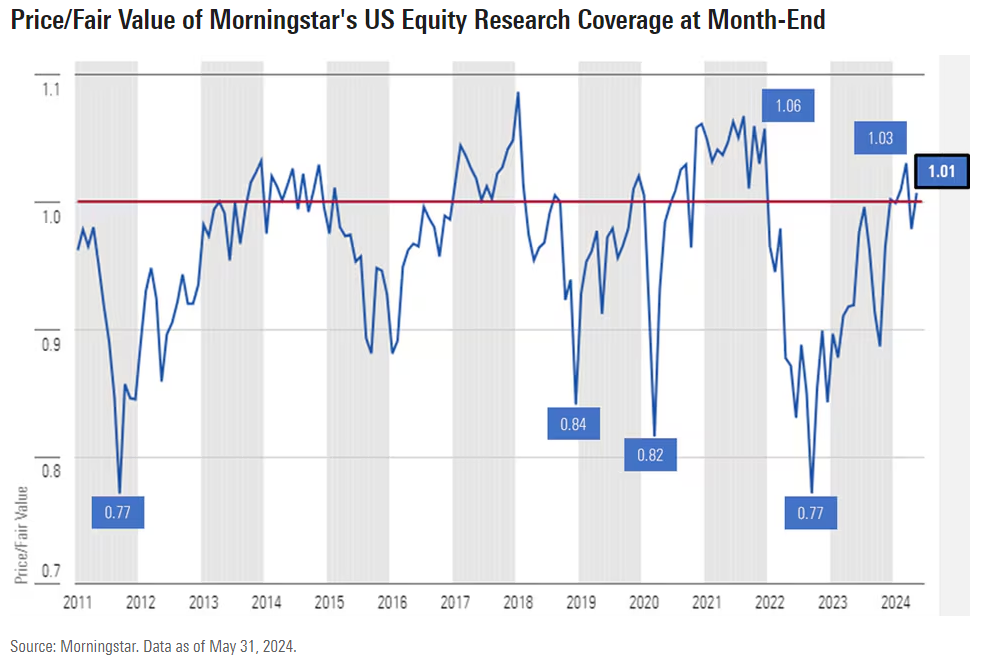

ตลาดหุ้นสหรัฐในเดือนพฤษภาคมฟื้นกลับมาดีขึ้นจากที่ปรับลดลงในเดือนเมษายน ทั้งนี้ Morningstar US Market Index เพิ่มขึ้น 4.72% ในเดือนพฤษภาคม จากที่ปรับลดลง 4.30% ในเดือนก่อนหน้า ขณะที่ตั้งแต่ต้นปีถึงสิ้นเดือนพฤษภาคม Morningstar US Market Index เพิ่มขึ้น 10.48% ด้านสัดส่วนราคาในตลาดต่อมูลค่าที่แท้จริงก็ปรับเพิ่มขึ้นเป็น 1.01เท่า จาก 0.98 เท่าในเดือนเมษายน

จากการปรับฐานของตลาดหุ้นรอบนี้นักลงทุนควรเริ่มมองหามุมการลงทุนที่แตกต่าง โดยเฉพาะในบริษัทที่ราคายังต่ำกว่ามูลค่าที่แท้จริง หรือราคาหุ้นยังปรับเพิ่มขึ้นน้อยกว่าตลาดรวม และไม่เป็นที่ชื่นชอบของคนทั่วไป ซึ่งอาจเป็นหุ้นที่มี Story รออยู่แต่ต้องใช้เวลารอคอย เช่นกำลังจะฟื้นจากขาดทุนหรือมีปัจจัยขับเคลื่อนอื่น แม้จะมีความเสี่ยงในระยะสั้นก็ตาม เช่นหุ้นของบริษัท International Flavors & Fragrances ซึ่งที่ผ่านมาโดนผลกระทบทั้งจากการไปซื้อกิจการอื่นๆซึ่งไม่ประสบความสำเร็จจนต้องเริ่มขายกิจการอื่นทิ้งและเน้นทำธุรกิจหลักมากขึ้น รวมถึงยังโดนผลกระทบจากช่วงโควิดที่มีคำสั่งซื้อล่วงหน้าจากลูกค้าจำนวนมากเพื่อกักตุนสินค้า ทำให้คำสั่งซื้อในปัจจุบันยังไม่กลับมาเท่าเดิมจากที่ลูกค้ายังขายสินค้าที่กักตุนไว้ก่อนหน้านี้อยู่ แต่ก็คาดว่าจะกลับมาโตได้ปกติในปีหน้าเป็นต้นไป

กลุ่ม Growth stocks ฟื้นตัวมากที่สุด

หากแบ่งตามลักษณะหุ้น พบว่าหุ้นกลุ่ม Growth ปรับเพิ่มขึ้นมากที่สุดในเดือนที่ผ่านมาหรือเพิ่มขึ้น 4.59% ตามมาด้วยกลุ่ม Value +3.79% และกลุ่ม Core +3.17% และถ้าดูตามมูลค่าตลาดหรือ Market capitalization พบว่ากลุ่ม Large-cap เป็นผู้นำตลาดโดย +5.43% ตามมาด้วย Small-cap + 4.24% และ Mid-cap +2.40%

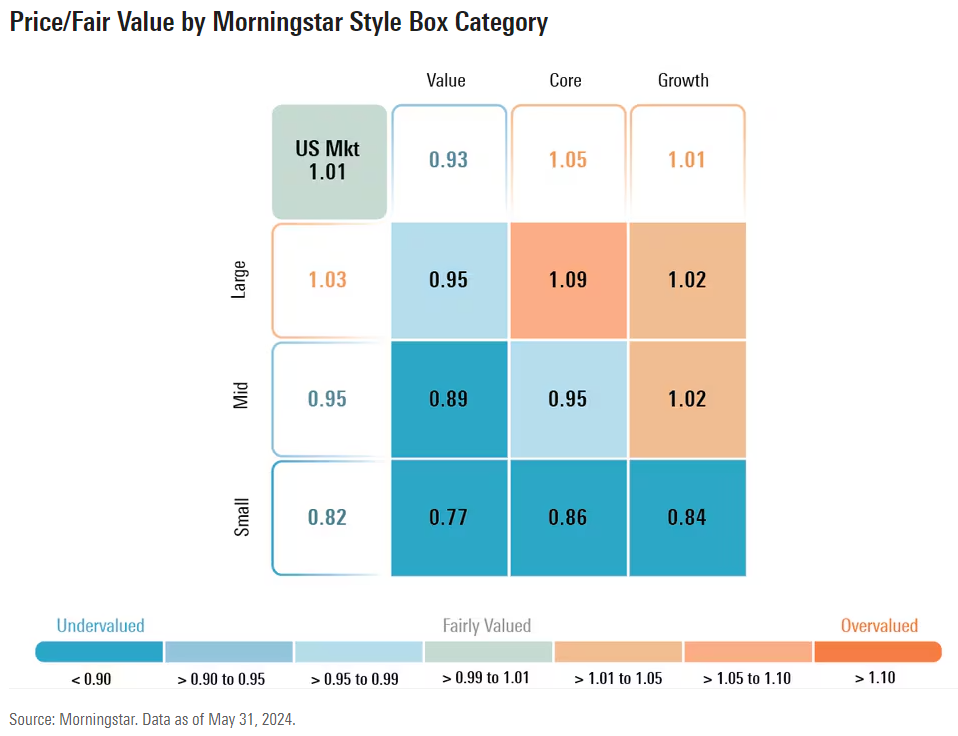

ด้านมูลค่าซื้อขายเทียบกับมูลค่าที่ควรจะเป็น พบว่าหุ้นกลุ่ม Value น่าสนใจที่สุดเนื่องจากราคายังต่ำกว่ามูลค่า 7% ส่วนหุ้นกลุ่ม Growth ราคาปัจจุบันสูงกว่ามูลค่าที่แท้จริง 1% และกลุ่ม Core stocks ซื้อขายสูงกว่ามูลค่าถึง 5% และหากดูตามมูลค่าตลาดหรือ Market capitalization พบว่ากลุ่ม Small-cap น่าสนใจลงทุนที่สุดเพราะซื้อขายต่ำกว่ามูลค่าที่แท้จริง 18% ตามมาด้วยกลุ่ม Mid-cap ที่ต่ำกว่ามูลค่า 5% ขณะที่กลุ่ม Large-cap ซื้อขายสูงกว่ามูลค่าเล็กน้อย

เราจึงแนะนำให้ Overweight ในหุ้นกลุ่ม Value และ Small-cap , Slight overweighting กลุ่ม Mid-cap , Underweight ในกลุ่ม Core และ Large-cap ส่วนหุ้นกลุ่ม Growth ให้น้ำหนักเท่าตลาดไปก่อน

หุ้นกลุ่มที่ราคาปรับเพิ่มขึ้นมาก

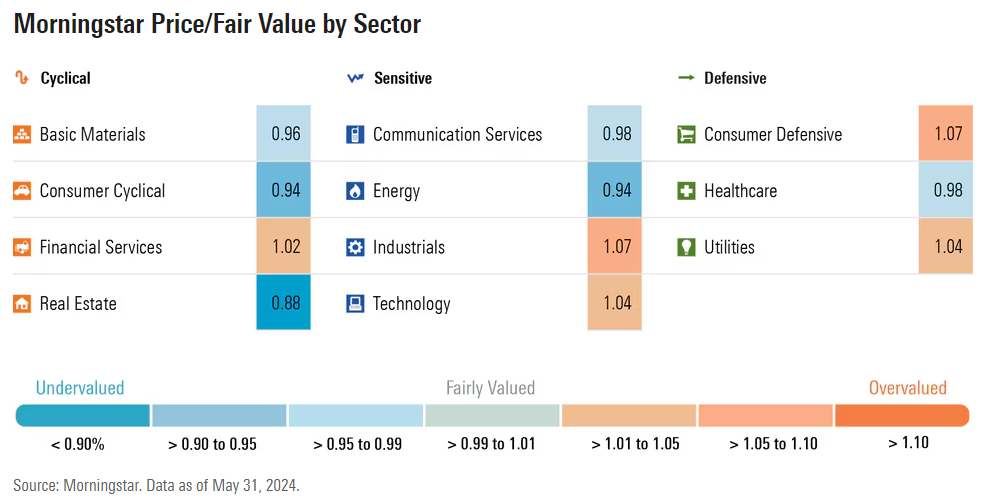

Sector ที่ราคาปรับขึ้นได้ดีที่สุดในเดือนที่ผ่านมา ได้แก่ Utilities +8.64%, Technology +8.47% และ Communications +6.28%

ทั้งนี้หุ้นในธีม AI ราคาได้ปรับเพิ่มขึ้นจนเข้าสู่ภาวะ Overvalue หรือสูงกว่ามูลค่าที่แท้จริง ทำให้นักลงทุนเริ่มหาทางเลือกการลงทุนอื่นที่สะท้อนภาพการโตของอุตสาหกรรม AI ได้เช่นกัน เช่น กลุ่ม Utilities เนื่องจากเชื่อว่าจะมีความต้องการใช้ไฟฟ้าที่เพิ่มมากขึ้นจากการประมวลผลข้อมูลของ AI หรือการพัฒนาของ Data centers อย่างไรก็ดีหากจะลงทุนในหุ้นกลุ่ม Utilities ตอนนี้ก็อาจช้าไป เนื่องจากราคาหุ้นกลุ่มนี้ได้ผ่านจุดต่ำสุดมาตั้งแต่เดือนตุลาคมแล้ว ซึ่งตอนนี้ราคาหุ้นในกลุ่มนี้ซื้อขายสูงกว่ามูลค่าที่ควรจะเป็นถึง 4% ดังนั้นเราจึงแนะนำให้ลงทุนด้วยน้ำหนักเท่าตลาดหรือ Market-weight เท่านั้น

สำหรับหุ้นกลุ่ม Technology เราแนะนำให้ลงทุนด้วยน้ำหนักเท่าตลาดหรือ Market-weight โดยหุ้นในกลุ่มนี้ที่ทุกคนให้ความสนใจได้แก่ Nvidia ซึ่งเราเชื่อว่ารายได้ในส่วน Data center จะยังเติบโตได้อย่างแข็งแกร่งไปในอีกหลายไตรมาสข้างหน้า โดยจะมีความต้องการสิ้นค้าในกลุ่ม GPUs สำหรับการพัฒนา AI ที่ยังสูง แต่อย่างไรก็ดีเป็นไปได้ว่าอัตราการเติบโตของ Nvidia อาจเริ่มเข้าสู่จุดสูงสุดของธุรกิจแล้วก็ได้หากลูกค้าในกลุ่ม Cloud เริ่มลดการลงทุนในส่วนนี้ลง นอกจากนี้หุ้นอย่าง Meta Platforms ปัจจุบันซื้อขายในระดับที่สูงกว่ามูลค่าที่ควรจะเป็น 17% และ Alphabet ซื้อขายต่ำกว่ามูลค่าเพียงเล็กน้อยเท่านั้น ทำให้ความน่าสนใจในบริษัทอื่นอย่าง AT&T หรือ Verizon มีความน่าสนใจมากกว่าเนื่องจากราคายังต่ำกว่ามูลค่าที่แท้จริงและให้เงินปันผลสูงถึง 6%

หุ้นกลุ่ม Energy, Consumer cyclicals, Industrials

Sector ที่ให้ผลตอบแทนแย่ที่สุดในเดือนที่แล้วได้แก่ Energy, Consumer cyclicals, Industrials โดย Morningstar US Energy Index +0.03% ขณะที่ราคาน้ำมันปรับลงเล็กน้อยเช่นกัน ซึ่งการลงทุนในกลุ่มพลังงานยังมีความน่าสนใจในแง่ที่ช่วยป้องกันความเสี่ยงจากความขัดแย้งทางการเมืองระหว่างประเทศ รวมถึงเหมาะสำหรับลงทุนในสภาวะที่เงินเฟ้ออยู่ในระดับสูงยาวนาน

Consumer cyclical sector บวกเล็กน้อย 1.14% ในเดือนที่ผ่านมา หุ้นในกลุ่มนี้เช่น Starbucks และ McDonald’s ได้รับผลกระทบจากกำลังซื้อผู้บริโภคชนชั้นกลางที่เริ่มถูกผลกระทบของเงินเฟ้อที่สูงต่อเนื่องยาวนาน เงินออมที่ลดลง ทำให้ประหยัดการใช้จ่ายมากขึ้น

Industrial sector บวกเล็กน้อย 2.16% เรายังแนะนำให้ Underweight ในกลุ่มนี้จากราคาที่ปรับเพิ่มขึ้นเกินกว่ามูลค่าพื้นฐานแล้ว เช่น Southwest Airlines, United Airlines, XPO Logistics, XPO Logistics และ Saia

มุมมองในอุตสาหกรรมอื่นๆ

หุ้นกลุ่ม Real estate ยังซื้อขายต่ำกว่ามูลค่าถึง 12% และราคาหุ้นก็ยังปรับลดลงจากต้นปี โดยกลุ่มที่เห็นว่ายังมีความเสี่ยงได้แก่ออฟฟิศให้เช่า ส่วนที่ยังน่าลงทุนได้แก่ที่เกี่ยวข้องกับธุรกิจเพื่อสุขภาพ เช่น Ventas และ HealthPeak

กลุ่ม Healthcare โดยรวมยังซื้อขายต่ำกว่ามูลค่าที่แท้จริง เช่น Johnson & Johnson ขณะที่ราคาหุ้นที่เกี่ยวข้องกับการผลิตยาลดน้ำหนักได้ปรับขึ้นจนเกินมูลค่าพื้นฐานแล้ว เช่น Eli Lilly สำหรับหุ้นที่แนะนำให้ลงทุนเช่น Zimmer Biomet, Medtronic นอกจากจะยังซื้อขายในระดับต่ำ ยังมีความสามารถในแข่งขันระยะยาวและยังโตไปกับแนวโน้มประชากรสูงวัยด้วย

นโยบายการเงินและตลาดตราสารหนี้

ทีมเศรษฐกิจของMorningstar ในสหรัฐยังคงมุมว่าภาพเงินเฟ้อและเศรษฐกิจที่ขยายตัวช้าๆจะยังทำให้ Fed ตัดสินใจลดดอกเบี้ยในเดือนกันยายนนี้ และ Federal-funds rate สิ้นปีนี้จะอยู่ที่ 4.75%-5.00% ส่วนปีหน้าก็ยังคงอยู่ในทิศทางของการลดดอกเบี้ยต่อเนื่องทั้งปี ส่วนแนวโน้มอัตราผลตอบแทนของตราสารหนี้ระยะยาวจะปรับลดลงในช่วงครึ่งหลังของปีนี้และปีหน้า ซึ่งคาดว่า 10-year US Treasury yield เฉลี่ยอยู่ที่ 4.25% ในปีนี้ (จากปัจจุบันแถว 4.40%) และเฉลี่ย 3.50% ในปี 2025

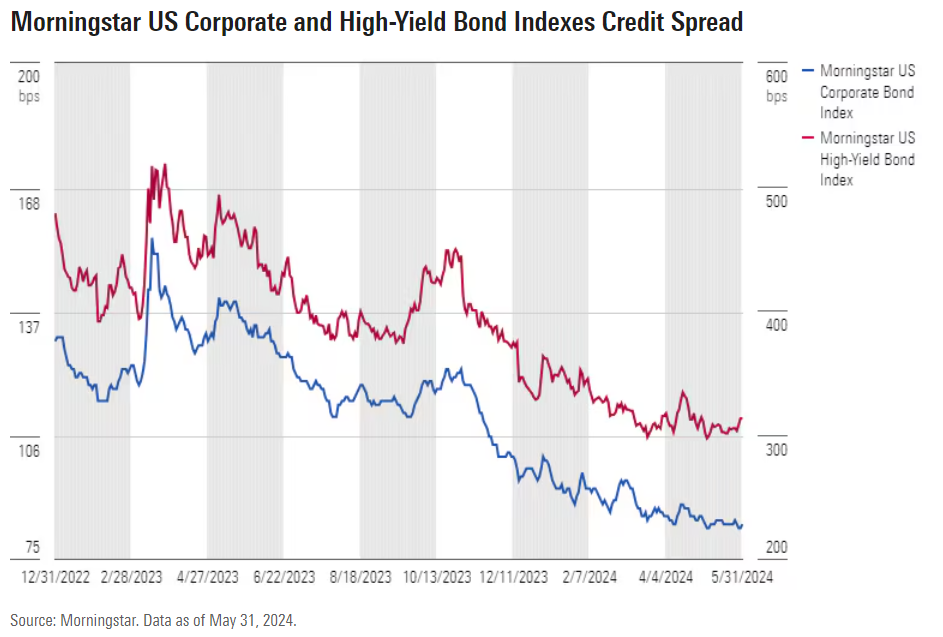

ด้านการลงทุนจึงแนะนำให้ลงทุนในตราสารที่ Duration ยาวขึ้น เพื่อ Lock อัตราดอกเบี้ยระดับสูงตอนนี้ไว้ก่อน และเน้นลงทุนในพันธบัตรรัฐบาลหรือ US Treasury มากกว่าตราสารหนี้เอกชนเนื่องจากผลตอบแทนที่ได้เมื่อเทียบกับพันธบัตรรัฐบาลแล้วไม่คุ้มพอชดเชยความเสี่ยงเรื่องการผิดนัดชำระหนี้และการถูกลดอันดับความน่าเชื่อถือได้

คำแนะนำการลงทุน

สำหรับพอร์ตลงทุนระยะยาวด้วยภาพตลาดหุ้นสหรัฐที่โดยรวมซื้อขายอยู่ในระดับมูลค่าพื้นฐานแล้วเราจึงแนะนำให้น้ำหนักในหุ้นที่ Market weight ขณะที่แนวโน้มเศรษฐกิจในอีก 2-3 ไตรมาสต่อจากนี้ยังคงเติบโตอย่างช้าๆทำให้ตลาดหุ้นอาจมีความผันผวนมากขึ้นในช่วงนี้ ซึ่งหากตลาดหุ้นปรับตัวลงมากๆก็เป็นโอกาสดีที่เราจะเพิ่มน้ำหนักลงทุนในหุ้นอีกครั้ง โดยกลุ่มที่น่าสนใจได้แก่ Value และ Small-cap

สำหรับตราสารหนี้เราเชื่อว่าอัตราดอกเบี้ยมีแนวโน้มลดลงทั้งตราสารระยะสั้นและระยะยาว จึงแนะนำให้ลงทุนในตราสารหนี้ในช่วงนี้ที่ยังให้อัตราผลตอบแทนที่สูงไว้ก่อน และเน้นลงทุนในพันธบัตรรัฐบาลหรือ US Treasury มากกว่าตราสารหนี้เอกชนเนื่องจากผลตอบแทนที่ได้ยังไม่สูงมากพอชดเชยความเสี่ยงจากการผิดนัดชำระหนี้และการถูกปรับลดอันดับเครดิตได้

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XYTYBEW2E5BKRA6SITHUS4442I.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/HJOV4OFFLRAV7ABK6K6ROOMQXI.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/TLL2WOXYPFAL7OHSD2G56DCBNI.png)