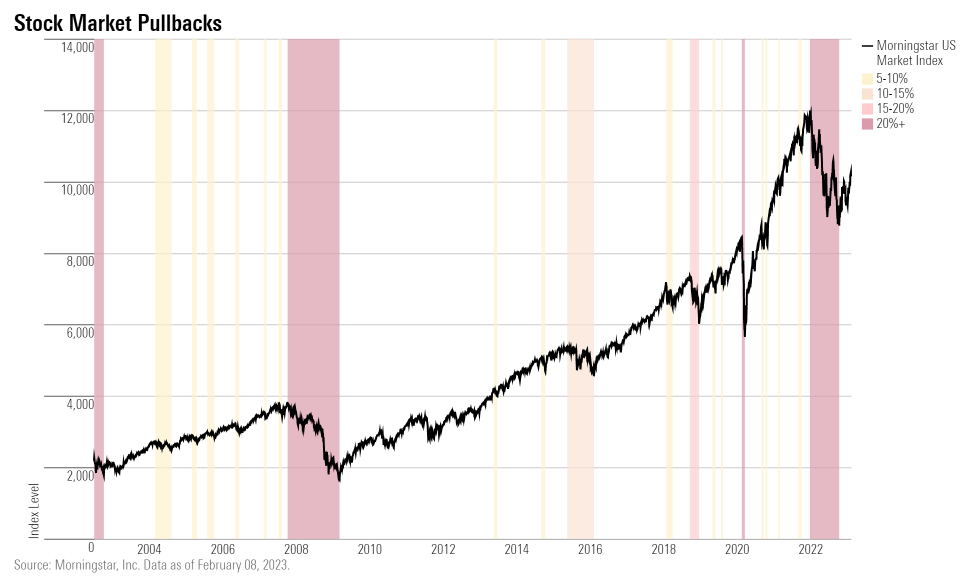

ตลาดหุ้นในปีนี้ค่อนข้างสดใส Morningstar US Market Index เพิ่มขึ้น 7.84% ตั้งแต่ต้นปีจนปัจจุบัน โดยมีประเด็นที่สำคัญทั้งเรื่องของเศรษฐกิจสหรัฐว่าจะสามารถหลีกเลี่ยงภาวะถดถอยได้หรือไม่ การคงอัตราดอกเบี้ยให้สูงและยาวนานหรือหยุดชั่วคราวหรือแม้กระทั่งผ่อนคลายนโยบายการเงิน รวมถึงแนวโน้มผลประกอบการของบริษัทจากนี้ ทั้งนี้เรามีมุมมองจากนักกลยุทธ์การลงทุนถึงภาพตลาดที่จะเกิดได้ต่อไปนี้

กรณีตลาดหุ้นขาขึ้น

Ed Yardeni (ประธานกรรมการ Yardeni Research) คาดว่าตลาดหุ้นจะปรับขึ้นได้อีก 10%-15% จากปัจจุบัน เนื่องจากมองว่าเศรษฐกิจสหรัฐปีนี้จะไม่เกิดภาวะถดถอยแต่จะเติบโตในอัตราที่ชะลอลงแบบค่อยเป็นค่อยไป ซึ่งคาดว่า GDP จะอยู่ในระดับ 0-1.5% จากที่ขยายตัว 2.1% ในปี 2022 โดยภาคอสังหาริมทรัพย์และค้าปลีกค่อนข้างซบเซาในช่วงที่ผ่านมา ธุรกิจยานยนต์ยังคงอ่อนแอจากการที่โรงงานหลายแห่งต้องปิดตัวลงทำให้เกิด Supply shortages ด้านต้นทุนการเงินของประชาชนเริ่มสูงขึ้น อย่างไรก็ดี Tech company ยังมีอัตรากำไรที่ดีขึ้นจากการลดคนในช่วงที่ผ่านมา และการใช้จ่ายของผู้บริโภคยังมีต่อเนื่อง ทั้งนี้การที่ธนาคารกลางสหรัฐได้เร่งขึ้นดอกเบี้ยในช่วงที่ผ่านมาย่อมทำให้เศรษฐกิจต้องชะลอตัวลง แต่ก็ไม่ได้ถึงขั้นเกิดภาวะถดถอย

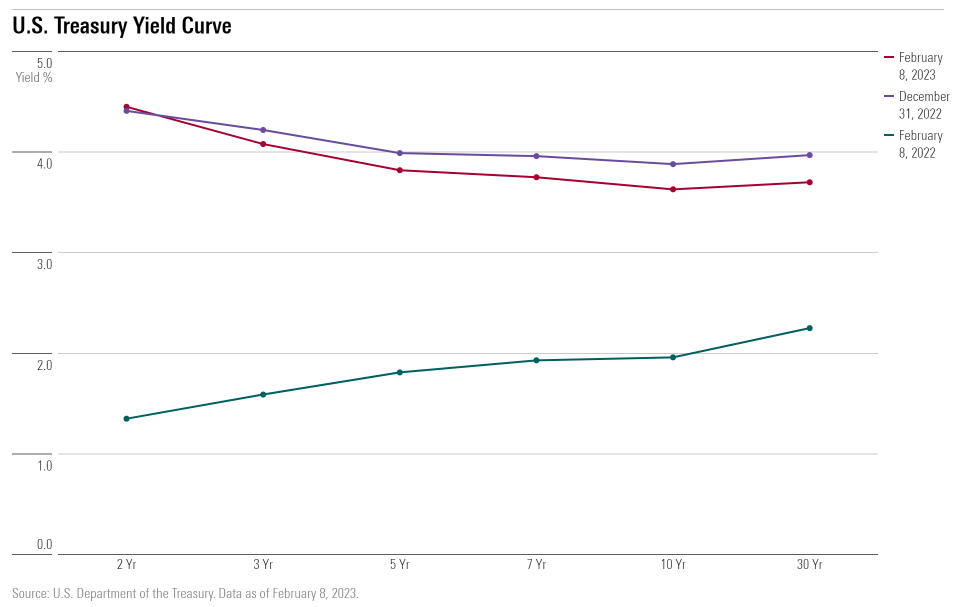

ดังนั้นในภาวะที่เกิด Inverted yield curve แม้ในอดีตจะตามมาด้วยภาวะเศรษฐกิจถดถอย แต่ก็ยังไม่คาดว่าปัจจุบันเศรษฐกิจจะเป็นเช่นนั้นด้วยแม้ว่า Fed จะขึ้นดอกเบี้ยอีก 50 basis points ก็ตาม เห็นได้จากเศรษฐกิจยูโรโซนในไตรมาส 4 ที่ยังขยายตัว 0.1% และ 3.5% ในปีที่ผ่านมาภายใต้ภาวะสงคราม เงินเฟ้อ และราคาพลังงานที่สูงก็ตาม ด้านจีนในปีที่ผ่านมาเศรษฐกิจยังขยายตัว 4.4% แม้จะยังต่ำกว่าที่รัฐบาลตั้งเป้าไว้ที่ 5.5%

ทั้งนี้ Yardeni ยังคงแนะนำให้น้ำหนักการลงทุนในหุ้นพลังงาน การเงิน Industrials และ Materials ส่วนกลุ่ม Information technology และ Healthcare ให้น้ำหนักลงทุนเท่าตลาด

กรณีตลาด Sideway

Candice Tse หัวหน้ากลยุทธ์การลงทุนที่ Goldman Sachs Asset Management มองตลาดหุ้นในปีนี้ยังคงวิ่งอยู่กับที่ ถึงแม้เศรษฐกิจจะไม่เกิดภาวะถดถอยแต่ภาพกำไรของบริษัทต่างๆไม่ขยายตัวเช่นกัน โดยคาดว่ามีโอกาสที่จะเกิด Recession เพียง 25% (เทียบกับนักวิเคราะห์ในตลาดคาดว่ามีโอกาสถึง 65%) และ S&P 500 ในปีนี้อาจขึ้นลงอยู่ในกรอบ +/- 3% แต่ถ้าเกิด Recession ตลาดหุ้นอาจปรับลงได้มากกว่า 20% ด้าน Fed คาดว่าจะขึ้นดอกเบี้ยอีก 2 ครั้ง ครั้งละ 0.25% และดอกเบี้ยจะอยู่ที่ระดับ 5%-5.25% ไปอีกสักพัก สำหรับความเสี่ยงยังคงเป็นเรื่องของสงครามรัสเซียยูเครน ความตึงเครียดของสหรัฐและจีน เรื่องเพดานหนี้ในสหรัฐ และเงินเฟ้อที่ยังคง “Higher for longer”

สำหรับการลงทุนที่น่าสนใจภายใต้การเติบโตของเศรษฐกิจที่ชะลอ อัตราดอกเบี้ยขาขึ้น และกำไรภาคธุรกิจที่ลดลง คือ เน้นกลุ่มตราสารหนี้ หุ้นที่เน้นจ่ายปันผล รวมถึงการลงทุนในตลาดยุโรป (เช่น ธุรกิจด้านพลังงานสีเขียว) ซึ่งได้ประโยชน์อย่างมากทั้งจากการเปิดประเทศของจีนเนื่องจากรายได้กว่า 21% ของธุรกิจในยุโรปมาจากกลุ่มประเทศ Asia-Pacific การอ่อนค่าของเงินดอลลาร์สหรัฐ และราคาหุ้นที่ยังต่ำอยู่มากเมื่อเทียบกับตลาดหุ้นในสหรัฐ

กรณีตลาดขาลง

Keith Parker หัวหน้ากลยุทธ์การลงทุนที่ UBS เชื่อว่าตลาดหุ้นสหรัฐจะปรับลดลงในปีนี้ โดยจะเกิดภาวะเศรษฐกิจถดถอยหรือ Recession ในช่วงไตรมาสที่ 2 ทำให้ตลาดหุ้นปรับลดลงได้อีก 10%-15% จากนี้ไป ซึ่งก่อนหน้านี้ตลาดหุ้นปรับเพิ่มขึ้นเนื่องจากภาวะการเงินที่ผ่อนคลายหลังจากบอนด์ยิว 10 ปีปรับลงเหลือ 3.4% ขณะที่เงินเฟ้อก็ปรับลดลง ตัวเลขการจ้างงานก็ออกมาดี รวมถึงการเปิดประเทศของจีนและการที่ยุโรปไม่เกิดเศรษฐกิจถดถอย อย่างไรก็ดีมีตัวเลขเศรษฐกิจบางรายการที่ยังไม่ดีนักและอาจเป็นสัญญาณถึงภาวะ Recession ล่วงหน้าและนักลงทุนอาจมองข้ามไป เช่น ISM Services Purchasing Managers Index ในเดือนธันวาคมที่ปรับลดลงต่ำกว่าตลาดคาดการณ์และลดลงจากช่วงก่อนหน้าซึ่งสะท้อนถึงความอ่อนแอในภาคบริการเป็นครั้งแรกนับจากเกิด COVID 19

ตลาดหุ้นปัจจุบันซื้อขายที่ระดับ PE 18 เท่าในปีนี้และเกือบ 17 เท่าในปีหน้า ขณะที่กำไรมีแนวโน้มปรับลดลงมากขึ้น ซึ่งในภาวะที่เกิด Recession ในอดีต ตลาดหุ้นซื้อขายอยู่ระดับเพียง 14.5 เท่าเท่านั้น ทั้งนี้ Parker คาดว่ากำไรของตลาด S&P จะปรับลดลง 11% ในปีนี้เมื่อเทียบกับปีก่อนหน้าเหลือ $198 และปีหน้าเพิ่มขึ้นเพียง 8.6% โดยปัจจัยกดดันมาจากทั้งยอดขายที่โตช้า ต้นทุนแรงงานที่สูงขึ้น และประสิทธิภาพที่ลดลง อย่างไรก็ดียิ่งตลาดหุ้นรับรู้เรื่อง Recession มากเท่าไหร่โอกาสที่ตลาดหุ้นจะฟื้นตัวก็เร็วมากขึ้นเท่านั้น ทั้งนี้คาดว่าในครึ่งหลังของปีนี้ Fed จะผ่อนคลายนโยบายการเงินมากขึ้นหลังจากเศรษฐกิจและเงินเฟ้อชะลอลง

ในแง่สินทรัพย์ลงทุนให้เน้นไปที่กลุ่มสื่อสารและเทคโนโลยีที่มีอัตราการเติบโตที่ยังดี รวมถึงกลุ่ม Healthcare และ Consumer

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/XYTYBEW2E5BKRA6SITHUS4442I.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/HJOV4OFFLRAV7ABK6K6ROOMQXI.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/TLL2WOXYPFAL7OHSD2G56DCBNI.png)