ธนาคารกลางสหรัฐฯ หรือเฟดประกาศเมื่อคืนที่ผ่านมานี้ว่ามีการปรับขึ้นดอกเบี้ย 0.75% ซึ่งเป็นไปตามที่ตลาดคาด สะท้อนถึงแนวทางเดิมที่เฟดต้องการต่อสู่กับอัตราเงินเฟ้อที่สูง 9.1% ในเดือนมิถุนายน หรือเป็นระดับสูงสุดนับตั้งแต่ปี 1981

เฟดยังคงให้ความสำคัญกับปัญหาเงินเฟ้อ

หากไปดูที่ถ้อยแถลงของเฟดที่มีการกล่าวว่า “inflation remains elevated” หรือเงินเฟ้อยังคงสูงขึ้น สะท้อนผลพวงที่ยังมีอยู่จากโรคระบาด ราคาอาหารและพลังงานที่สูงขึ้น และประเด็นสงครามรัสเซีย-ยูเครน “The Committee is highly attentive to inflation risks” ที่ยังแสดงว่าเฟดยังให้ความสำคัญกับประเด็นเงินเฟ้อเป็นอย่างมาก ขณะเดียวกันยังพูดถึงด้านการใช้จ่ายและการผลิดที่มีการอ่อนตัวลง แต่การจ้างงานยังคงแข็งแกร่งและอัตราการว่างงานยังอยู่ระดับต่ำ

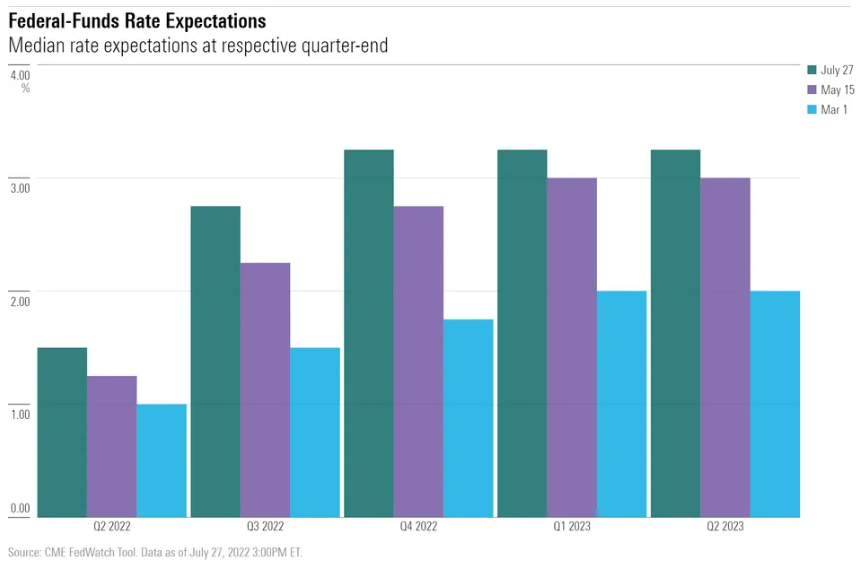

การปรับดอกเบี้ยที่อีก 0.75% ในครั้งนี้เป็นการปรับเท่ากับการประชุมในรอบที่แล้ว ทำให้ดอกเบี้ยไปอยู่ที่ระดับ 2.25% จากระดับ 0% ตอนต้นปี และจะทำให้ขึ้นไปอยู่ที่ระดับ 3.25% ภายในสิ้นปีนี้

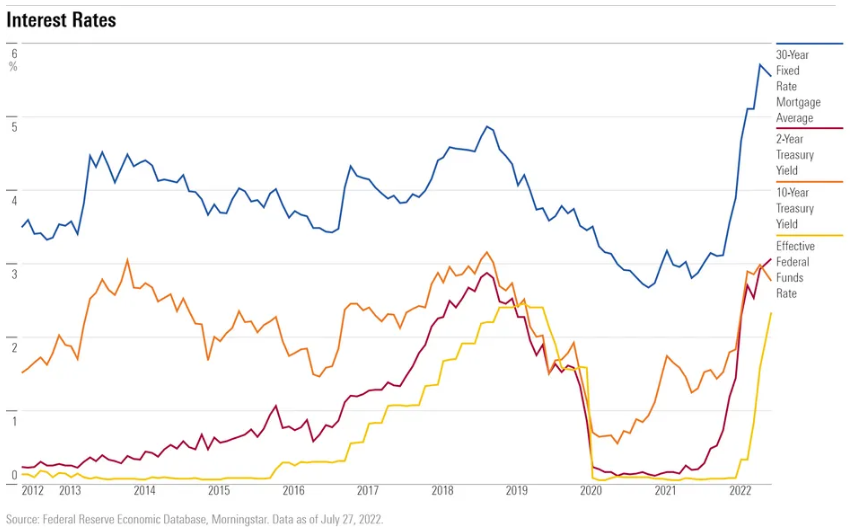

บอนด์ยีลด์ลดลงเล็กน้อยในช่วงเริ่มการแถลงของประธานเฟด Jerome Powell ที่เกิดขึ้นหลังจากการประกาศขึ้นดอกเบี้ย หรือตลาดคาดการปรับดอกเบี้ยที่ต่ำลงเล็กน้อยในอนาคต โดยผลตอบแทน US Treasury อายุ 2 ปีลดลง 0.08% แม้ว่าการแถลงได้มีการย้ำว่า การปรับดอกเบี้ยขึ้นจะเป็นแนวทางที่ยังเหมาะสม แต่ต้องขึ้นอยู่กับข้อมูลทางเศรษฐกิจเป็นสำคัญ รวมทั้งได้กล่าวว่าถึงความเป็นไปได้ที่จะขึ้นดอกเบี้ยให้ช้าลงในการประชุมในอนาคต

ความคาดหวังการขึ้นดอกเบี้ยนั้นได้รวมอยู่ในตลาดตราสารหนี้ในช่วงหลายเดือนที่ผ่านมา ทำให้อัตราผลตอบแทนตราสารหนี้ดีดขึ้นเมื่อเทียบกับปีที่แล้ว และนำไปสู่ต้นทุนการกู้ยืมที่สูงขึ้นทั้งระบบเศรษฐกิจเช่น สินเชื่อที่อยู่อาศัยสำหรับผู้กู้รายใหม่ ซึ่งแน่นอนว่าต้นทุนกู้ยืมที่สูงขึ้นจะทำให้เศรษฐกิจโตช้าลงจากการจับจ่ายชะลอลง เป็นไปตามความต้องการของเฟดที่จะลดแรงกดดันจากราคาสินค้าที่สูง

มอร์นิ่งสตาร์คาดเฟดจะเปลี่ยนแนวทางไปปรับดอกเบี้ยลงในปี 2023

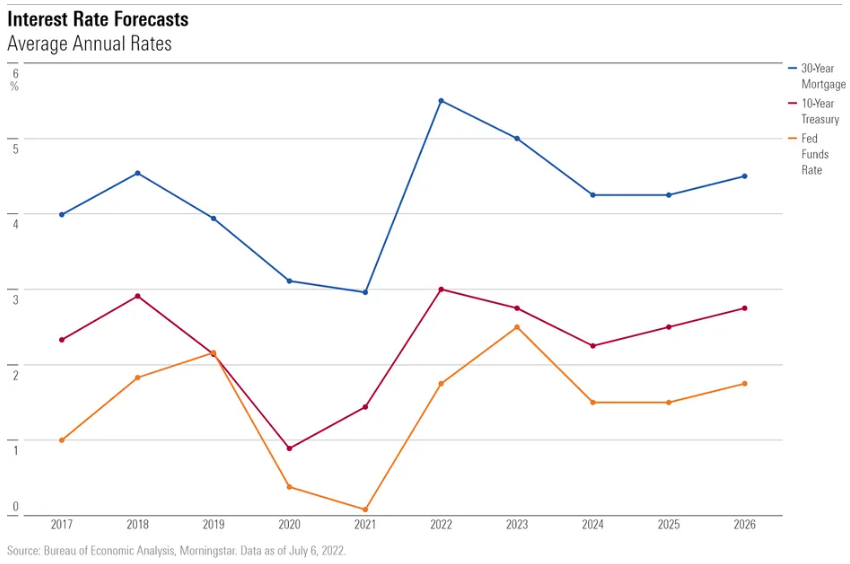

มอร์นิ่งสตาร์คาดเฟดจะหันไปดำเนินนโยบายแบบผ่อนคลายในปีหน้าเมื่ออัตราเงินเฟ้อชะลอตัวลงไปอยู่ที่เป้าหมาย 2% และทำให้เศรษฐกิจกลับมาเติบโต และคาดว่าอัตราดอกเบี้ยจะลดลงจากระดับ 3% ในต้นปี 2023 ไปที่ 1.5% ในปี 2024 ซึ่งจะทำให้การดอกเบี้ยกู้ยืมระยะยาวอย่างสินเชื่ออสังหาลดลงด้วยเช่นกัน

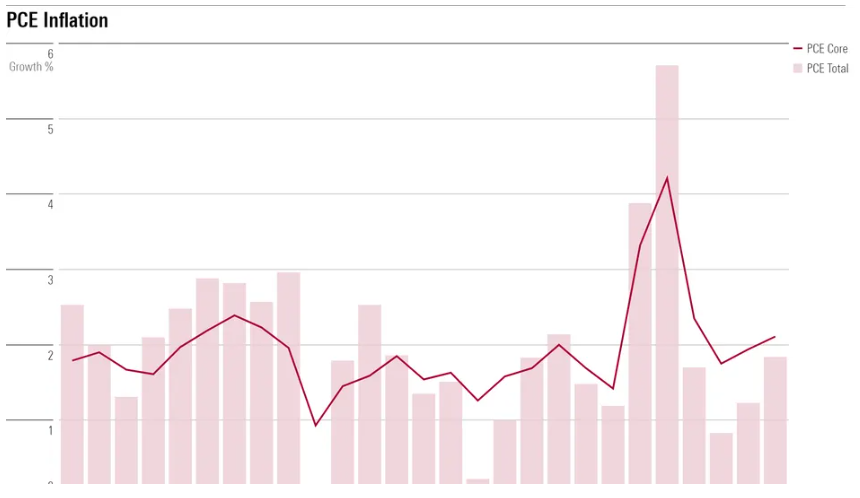

เมื่ออัตราเงินเฟ้อลดลงก็จะทำให้เฟดสามารถปรับดอกเบี้ยลงได้ ซึ่งเป็นผลจากแรงกดดันด้านราคาที่จะผ่อนคลายลงจากปัญหาอุปทานในสินค้าคงทน พลังงาน เป็นต้น และคาดเงินเฟ้อโดยเฉลี่ยจะลดลงมาที่ 1.5% ในปี 2023 ถึง 2026 หลังจากนั้นเฟดจะสามารถดำเนินนโยบายการเงินเพื่อกระตุ้นเศรษฐกิจและคาดว่า real GDP จะยังคงเติบโตแต่อยู่ในระดับต่ำในช่วงปี 2023 หรือ 1.3%

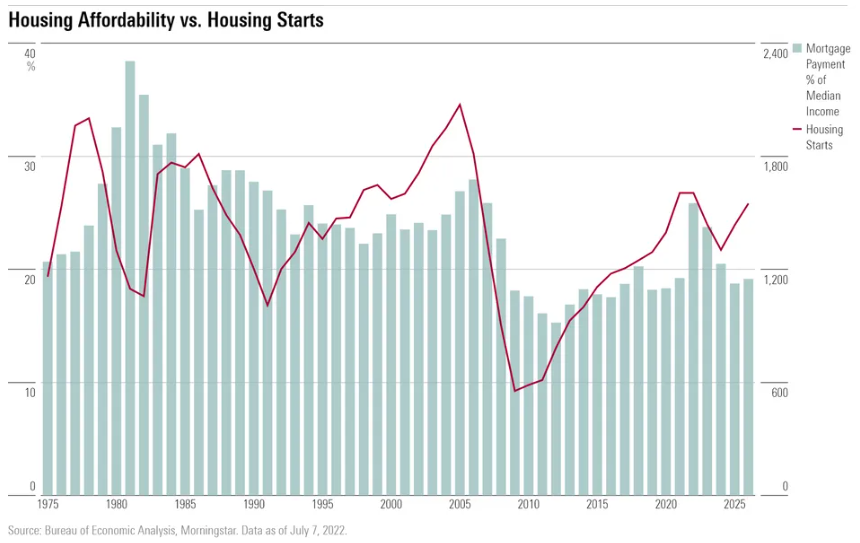

ราคาบ้านที่พุ่งสูงประกอบกับอัตราดอกเบี้ยที่ดีดขึ้นทำให้ housing affordability หรือความสามารถในการซื้อที่อยู่อาศัยอยู่ในระดับแย่ที่สุดนับตั้งแต่ปี 2007 (กราฟด้านล่างแสดงค่ามัธยฐานหรือค่ากลางของค่าผ่อนบ้านเมื่อเทียบกับรายได้) ซึ่งหมายถึงอุปสงค์หรือกิจกรรมที่เกี่ยวข้องกับตลาดที่อยู่อาศัยจะลดลงอย่างรวดเร็ว โดยคาดว่า housing starts หรือจำนวนที่อยู่อาศัยที่เริ่มสร้างจะลดลง 10% ในปี 2023 และ 2024 ซึ่งในอดีต housing affordability เป็นตัวขับเคลื่อนสำคัญของอุปสงค์ตลาดบ้าน

ฉะนั้นเพื่อให้ตลาดที่อยู่อาศัยรวมถึงเศรษฐกิจฟื้นตัวได้ เฟดจะจำเป็นต้องทำให้ความสามารถในการซื้อที่อยู่อาศัยนั้นดีขึ้นโดยการลดดอกเบี้ย เราคาดว่า housing starts จะกลับมาฟื้นตัวอย่างแข็งแกร่งในปี 2025 และ 2026 หลังจากเฟดดำเนินนโยบายผ่อนคลาย และยังช่วยสนับสนุนภาคเศรษฐกิจโดยรวมได้

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FMIOE2PGGNFKPD2J6WYZS3MXMU.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6JNXNDYK3RH73MZK3IZ6UTSIAY.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6OBOHCEATJGNDFN4NJIN4SY5ZM.png)