ลงทุนอย่างไร เมื่อหุ้นใหญ่ขับเคลื่อน

Morningstar - 10/12/2567

นักวิเคราะห์ของมอร์นิ่งสตาร์ได้จัดทำรายงานบทวิเคราะห์แนวโน้มการกระจุกตัวของตลาดหุ้นล่าสุด และผลกระทบต่อการสร้างพอร์ตลงทุนสำหรับนักลงทุนเอเชีย

ภาวะตลาดหุ้นที่ถูกขับเคลื่อนโดยหุ้นไม่กี่บริษัท (Market Concentration) มีแนวโน้มเพิ่มมากขึ้น

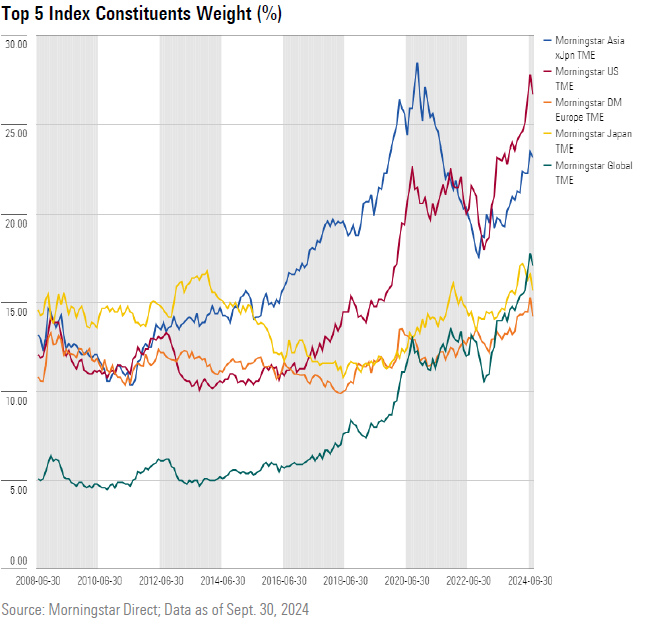

- ตลาดหุ้นสหรัฐซึ่งดูได้จาก Morningstar US Target Market Exposure Index พบว่าหุ้นในกลุ่ม “Magnificent Seven” (ได้แก่ Alphabet, Amazon.com, Apple, Meta Platforms, Microsoft, Nvidia และ Tesla) มีน้ำหนักในดัชนีเพิ่มขึ้นกว่าสองเท่าเป็น 26% ในเดือนกันยายน 2024 จาก 11% เมื่อ 10 ปีที่แล้ว

- ตลาดหุ้นในเอเชียซึ่งไม่รวมญี่ปุ่นก็เช่นกัน ในช่วง 10 ปีที่ผ่านมา 5 อันดับแรกของหุ้นในดัชนี Morningstar Asia ex Japan Target Market Exposure Index มีน้ำหนักรวมกันเพิ่มจาก 10% เป็น 29% ของน้ำหนักในดัชนี ณ เดือนตุลาคมปี 2020

- ในภาวะที่ตลาดหุ้นเคลื่อนไหวโดยมีผลมาจากเพียงไม่กี่บริษัท ทำให้การบริหารกองทุนมีความท้าทายมากยิ่งขึ้น ผู้จัดการกองทุนต้องพยายามกระจายการลงทุนให้มากขึ้นเพื่อสร้างผลตอบแทนกองทุนให้ชนะตลาดโดยรวม

กลยุทธ์การลงทุนในภาวะตลาดต่างๆ

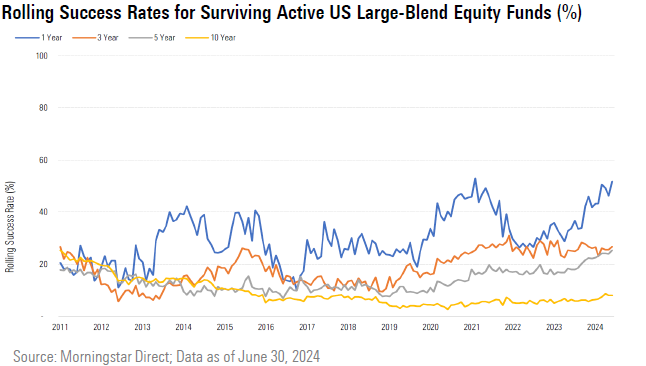

- สไตล์การบริหารกองทุนแบบ Passive เหมาะสำหรับตลาดหุ้นที่ค่อนข้างมีประสิทธิภาพสูงทำให้มีโอกาสน้อยสำหรับการบริหารกองทุนแบบ Active ที่จะสร้างผลตอบแทนที่ดีกว่าได้ เช่น ตลาดหุ้นสหรัฐซึ่งนับได้ว่าเป็นตลาดที่มีประสิทธิภาพสูงโดยในช่วง 10 ปีที่ผ่านมามีกองทุนแบบ Active เพียง 8% เท่านั้นที่สร้างผลตอบแทนชนะกองทุนแบบ Passive ได้ นอกจากนี้กองทุนแบบ Passive ยังเหมาะสำหรับการลงทุนในตลาดเอเชียที่มีการกระจุกตัวในหุ้นไม่กี่กลุ่มอย่างเช่น ไต้หวัน เกาหลี และสิงคโปร์

- กองทุนแบบ Active จึงเหมาะกับตลาดที่ไม่ได้ถูกขับเคลื่อนโดยหุ้นไม่กี่บริษัท หรือเหมาะกับตลาดที่ไม่ได้มีประสิทธิภาพสูงทำให้เกิดโอกาสในการลงทุนที่ดีกว่าตลาดรวมได้ เช่น ตลาดหุ้นจีนและอินเดีย ที่เปิดโอกาสให้ผู้จัดการกองทุนมองหาการลงทุนที่ดี ภายใต้เศรษฐกิจที่เปลี่ยนแปลงอย่างรวดเร็ว และมีนักลงทุนรายย่อยจำนวนมาก

ตลาดหุ้นสหรัฐ

ที่ผ่านมาตลาดหุ้นสหรัฐถูกขับเคลื่อนโดยหุ้นขนาดใหญ่โดยกลุ่ม Magnificent Seven มาอย่างต่อเนื่องเป็นเวลานาน โดยเฉพาะในช่วงเกิดการระบาดของโควิดและกระแสนิยมของ AI ยิ่งทำให้มูลค่าตลาดของหุ้น Apple, Microsoft, Nvidia, Amazon, Alphabet เติบโตอย่างรวดเร็วโดยปรับเพิ่มขึ้นจาก 11% ของ Morningstar US Target Market Exposure Index ในช่วง 10 ปีก่อนหน้า เป็น 26% ในปีนี้ และหากรวม Meta และ Tesla เข้าไปด้วยแล้ว มูลค่าตลาดของหุ้นกลุ่มนี้จะเพิ่มขึ้นเป็น 30% ของมูลค่าตลาดโดยรวมในดัชนี

ด้านผลตอบแทนของราคาหุ้นพบว่า 5 อันดับแรกของดัชนีให้ผลตอบแทนจากราคาที่ปรับเพิ่มขึ้นคิดเป็นสัดส่วนมากถึง 42% ของผลตอบแทนตลาดโดยรวมในรอบ 3 ปีที่ผ่านมา ดังนั้นผลจากการที่หุ้นขนาดใหญ่มีอิทธิพลต่อการเคลื่อนไหวของดัชนีทำให้เป็นไปไม่ได้ที่ผู้จัดการกองทุนจะบริหารกองทุนโดยมีผลตอบแทนที่ชนะดัชนีโดยรวมได้โดยที่ให้น้ำหนักการลงทุนในหุ้นขนาดใหญ่เหล่านี้น้อย ซึ่งส่งผลให้พอร์ตการลงทุนมีความเสี่ยงสูงและไม่ได้มีการจัดสรรพอร์ตการลงทุนได้ดีพอ

ตลาดหุ้นเอเชีย

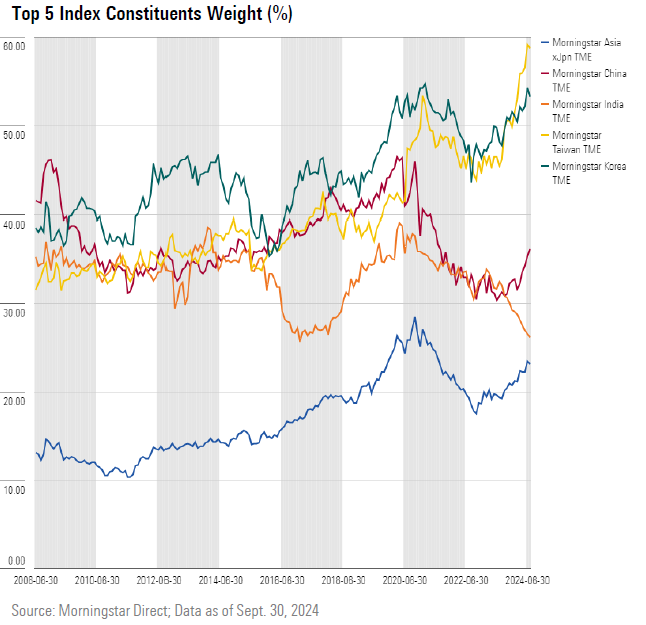

สำหรับ Morningstar Asia ex Japan Target Market Exposure Index มีสัดส่วนมูลค่าตลาดของหุ้นขนาดใหญ่สุด 5 อันดับแรกเพิ่มขึ้นจาก 10% ของมูลค่าดัชนีในช่วงปี 2010 เป็น 28.5% ในเดือนตุลาคม 2020 ทั้งนี้กลุ่มบริษัทที่เป็นผู้นำตลาดได้อย่างต่อเนื่องมักเป็นบริษัทที่มีความสามารถในการแข่งขันสูง มีความได้เปรียบด้านขนาดการผลิต และการพัฒนาทางเทคโนโลยี เช่น บริษัทในกลุ่ม Semiconductors ซึ่งเป็นเหตุผลที่ทำให้อุตสาหกรรมเทคโนโลยีเป็นกลุ่มที่มีอิทธิพลต่อตลาดหุ้นของไต้หวันและเกาหลีอย่างมาก

ตลาดหุ้นจีน

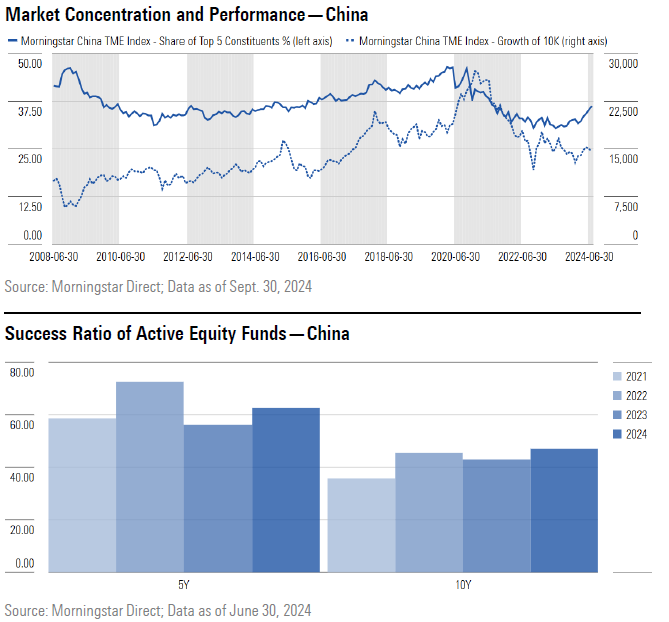

ในอดีตน้ำหนักของอุตสาหกรรมส่วนมากของตลาดหุ้นจีนจะอยู่ในกลุ่ม “Old economy” เช่น ธนาคาร บริษัทประกัน สื่อสาร และบริษัทพลังงาน แต่หลังจากที่เศรษฐกิจจีนได้เปลี่ยนแปลงจากระบบทุนนิยมมาเป็นการขับเคลื่อนผ่านการบริโภคมากขึ้นส่งผลให้ภาพตลาดหุ้นจีนถูกนำไปสู่กลุ่ม “New economy”อย่างเช่นกลุ่มเทคโนโลยีที่เกี่ยวข้องกับการบริโภคมากขึ้นตั้งแต่ช่วงกลางปี 2010 เป็นต้นมา ซึ่งผู้นำตลาดในช่วงนี้ได้แก่ Tencent, Alibaba, PDD และ Meituan ที่มีการเติบโตไปพร้อมกับกลุ่มชนชั้นกลางและการบริโภคที่เพิ่มมากขึ้นในจีน ซึ่งในช่วงเดือนตุลาคมปี 2020 มูลค่าตลาดของหุ้น Alibaba และ Tencent มีสัดส่วนมากถึง 35% ของมูลค่าดัชนี ก่อนที่ในปี 2021 บริษัทเหล่านี้จะเจออุปสรรคใหญ่ทั้งความท้าทายของการเติบโตทางเศรษฐกิจ ปัญหาภาคอสังหาริมทรัพย์ และความเข้มงวดจากทางการจีนต่อการดำเนินธุรกิจของบริษัท

ทั้งนี้ด้วยตลาดหุ้นจีนที่มีสัดส่วนนักลงทุนรายย่อยที่ซื้อขายหุ้นในตลาดมากกว่า 2 ใน 3 ของปริมาณการซื้อขายทั้งตลาด ทำให้สร้างโอกาสในการลงทุนให้กับผู้จัดการกองทุนที่ลงทุนในหุ้นจีนแบบ Active fund ในการสร้างผลตอบแทนที่ดีกว่าตลาดหุ้นโดยรวมจากการเลือกลงทุนในธุรกิจที่มีศักยภาพและได้ประโยชน์จากภาพของจีนที่เปลี่ยนแปลงไปอย่างรวดเร็ว ซึ่งในรอบ 5 ปีที่ผ่านมาพบว่าประมาณ 60% ของกองทุนประเภทนี้สามารถสร้างผลตอบแทนที่ดีกว่ากองทุนที่ลงทุนแบบล้อดัชนีหรือ Passive fund ซึ่งนับเป็นสัดส่วนที่สูงมากเมื่อเทียบกับการลงทุนในประเทศอื่นๆ ขณะที่เฉลี่ยระยะเวลา 10 ปี กองทุนแบบ Active fund มีสัดส่วนประมาณ 47% ที่สร้างผลตอบแทนได้ดีกว่ากองทุน Passive fund

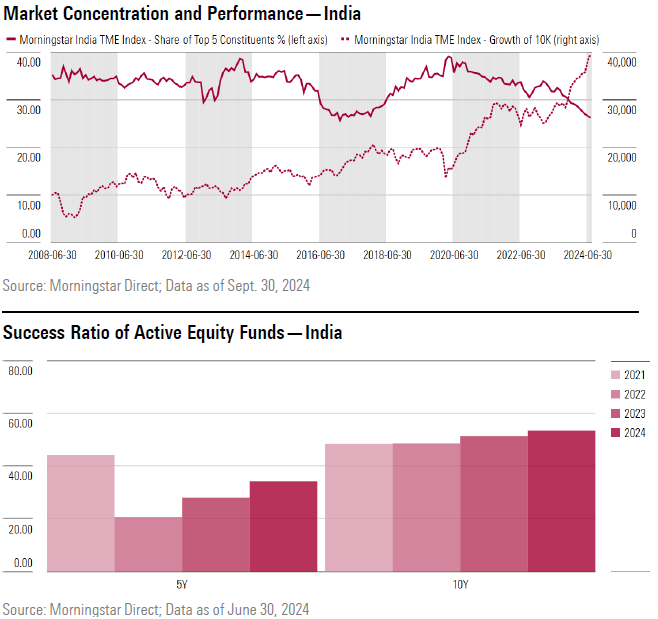

ตลาดหุ้นอินเดีย

บริษัทที่มีมูลค่าตลาดเป็นผู้นำในตลาดหุ้นอินเดียค่อนข้างผันผวนมีทั้งบริษัทขนาดเล็กและขนาดใหญ่ โดยสัดส่วนของ 5 บริษัทแรกใน Morningstar India Total Market Exposure Index อยู่ที่ประมาณ 25%-39% ทั้งนี้บริษัทที่มักจะเป็นผู้นำในตลาดหุ้นอินเดีย ได้แก่ บริษัท Reliance Industries หรือ Infosys

ในปี 2018 – 2020 บริษัทที่นำตลาดจะเป็นกลุ่มหุ้นขนาดใหญ่ โดยน้ำหนักของ Reliance ในดัชนีเพิ่มขึ้นจาก 7% เป็น 15% หลังจากที่บริษัทมีแผนการขยายธุรกิจจากปิโตรเคมีไปยังธุรกิจใหม่ๆ เช่น ค้าปลีก สื่อสาร และอินเตอร์เน็ท ขณะที่ในปี 2021 เป็นต้นมาถึงกันยายนปีนี้ ผู้นำของตลาดหุ้นกลายเป็นกลุ่มหุ้นขนาดเล็กซึ่งถูกคาดการณ์ว่าจะมีการเติบโตของธุรกิจที่เร็วกว่าบริษัทขนาดใหญ่จากภาพเศรษฐกิจที่โตเร็วอย่างมาก โดย ดัชนี Morningstar India Small Cap เพิ่มขึ้น 77% (ในสกุลเงิน USD) ซึ่งนําหน้าดัชนี Large-Mid Cap ที่เพิ่มขึ้น 42%

ผลการดำเนินของกองทุนแบบ Active ค่อนข้างดีในตลาดอินเดีย โดยในรอบ 10 ปีที่ผ่านมาพบว่าประมาณ 53%ของกองทุนประเภทนี้สามารถสร้างผลตอบแทนที่ดีกว่ากองทุนที่ลงทุนแบบล้อดัชนีหรือ Passive fund ขณะที่การปรับเพิ่มขึ้นของราคาหุ้นขนาดเล็กในช่วงปี 2021 ทำให้กองทุนที่มีน้ำหนักในหุ้นกลุ่มนี้น้อยต้องแพ้ดัชนีไปบ้างเนื่องจากราคาหุ้นซื้อขายค่อนข้างแพงเกินไป ส่งผลให้สัดส่วนของกอง Active ที่เอาชนะ Passive fund ลดลงไปในนี้ แต่ก็ยังมีแนวโน้มที่เอาชนะได้ในปีต่อๆมา

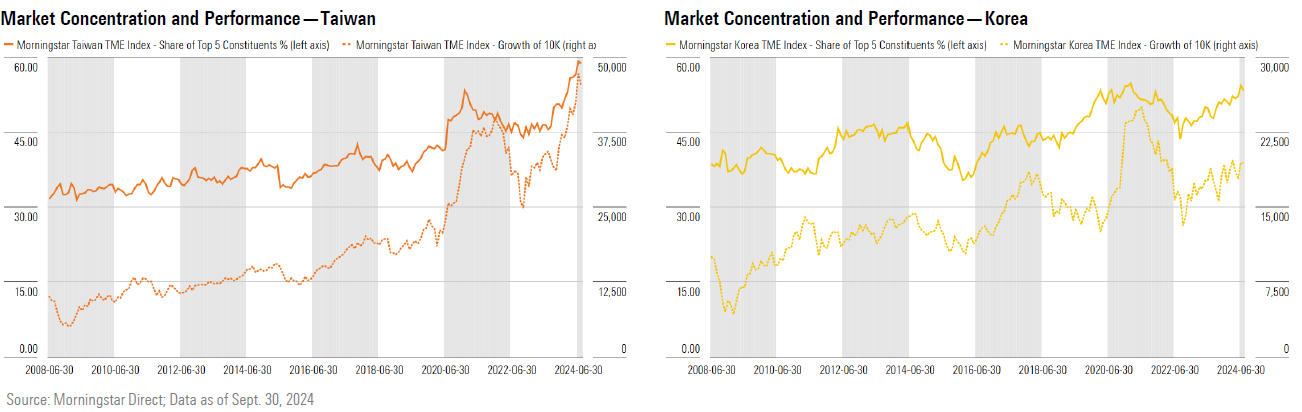

ตลาดหุ้นไต้หวันและเกาหลี

ตลาดหุ้นไต้หวันและเกาหลีนั้นถูกขับเคลื่อนโดยกลุ่มเทคโนโลยี เนื่องจากบริษัท Semiconductor ขนาดใหญ่อย่าง TSMC และ Samsung Electronics มีมูลค่าเป็นสัดส่วนสูงถึง 48% และ 30% ของ Morningstar Taiwan และ Morningstar Korea Total Market Exposure Indexes (ข้อมูล ณ กันยายน 2024) เนื่องจากการเติบโตของเทคโนโลยีและ AI สนับสนุนการเติบโตของธุรกิจในระยะยาว

และด้วยน้ำหนักของ 2 บริษัทนี้ในดัชนีที่ค่อนข้างมาก ส่งผลให้เกิดข้อจำกัดของสัดส่วนการลงทุนของกองทุน Active fund ในหุ้น 2 บริษัทนี้ ทำให้กองทุนแบบ Passive ที่ลงทุนล้อไปกับดัชนีจึงมีความเหมาะสมกับนักลงทุนมากกว่า เว้นแต่ว่าผู้จัดการกองทุนจะมีความเชี่ยวชาญและมีความรู้ความสามารถเกี่ยวกับวัฐจักรเทคโนโลยีอย่างดีจึงจะสามารถลงทุนในตลาดแบบนี้และชนะตลาดที่นำโดยหุ้นใหญ่ในดัชนีได้

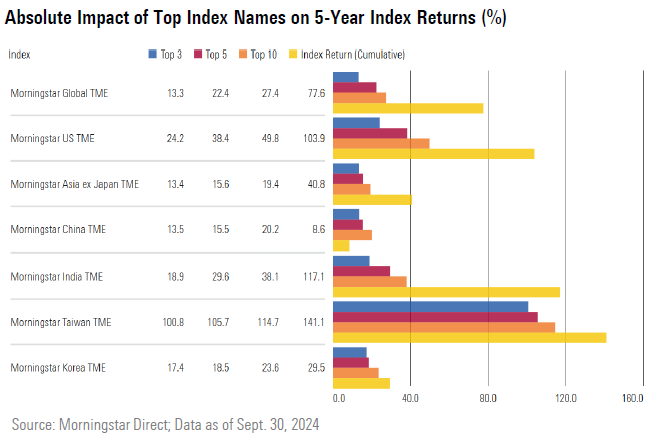

องค์ประกอบของผลตอบแทนในดัชนี

หุ้นที่มีน้ำหนักมากในดัชนีนั้นสามารถขับเคลื่อนราคาดัชนีให้เพิ่มขึ้นและลดลงได้ ในรอบ 5 ปีที่ผ่านมาผลตอบแทนของ Morningstar US Total Market Exposure Index ประมาณ 40% มาจากหุ้นที่มีน้ำหนักมากในดัชนี 5 บริษัทแรกซึ่งส่วนใหญ่ก็คือหุ้นในกลุ่มเทคโนโลยีและส่งผลทำให้ผู้จัดการกองทุน Active fund ที่มีการลงทุนในบริษัทเหล่านี้น้อยนั้นไม่สามารถสร้างผลตอบแทนที่ดีกว่าตลาดได้

ในเอเชียก็เช่นกันที่หุ้นขนาดใหญ่เป็นตัวขับเคลื่อนผลตอบแทนดัชนี อย่างเช่นในจีนที่บริษัท Tencent และ Meituan มีผลต่อผลตอบแทนของตลาดในสัดส่วนประมาณ 8.6% ช่วง 5 ปีที่ผ่านมา ขณะที่ Alibaba ราคาที่ปรับลดลงก็เป็นตัวดึงผลตอบแทนของตลาดรวมให้ลดลงไปด้วยซึ่งเป็นผลจากภาพการบริโภคที่ไม่ดี การเปลี่ยนแปลงของกฎเกณฑ์จากภาครัฐ และการแข่งขันที่เพิ่มขึ้นในประเทศ นอกจากนี้ในไต้หวัน 5 บริษัทแรกที่มีผลต่อดัชนี เช่น TSMC และพวกบริษัทเทคโนโลยี เช่น MediaTek และ Delta Electronics เป็นต้น ซึ่งมีผลต่อผลตอบแทนของตลาดในสัดส่วนประมาณ 75% ขณะที่เกาหลี 5 บริษัทแรกที่มีผลต่อดัชนี เช่น Samsung Electronics และ SK Hynix มีผลต่อผลตอบแทนของตลาดในสัดส่วนประมาณ 63%

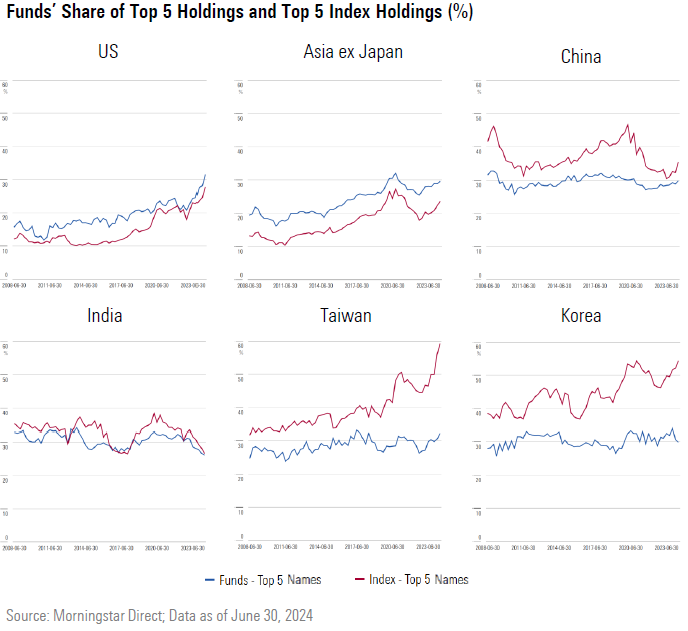

การลงทุนของ Active Funds

เป็นเรื่องที่ยากสำหรับผู้จัดการกองทุน Active Funds ที่จะลงทุนในตลาดแบบเน้นลงทุนในหุ้นไม่กี่บริษัทในตลาดที่เป็นแบบนี้ ด้วยข้อจำกัดในการกระจายความเสี่ยงของพอร์ตการลงทุนและเงื่อนไขการลงทุน เช่น UCITS funds ที่กำหนดห้ามลงทุนในหุ้นรายตัวด้วยน้ำหนักที่เกินกว่า 10% และน้ำหนักในหุ้นรายตัวที่ลงทุนเกิน 5% จะต้องถูกจำกัดรวมกันไม่เกิน 40% ของทั้งพอร์ตโฟลิโอ ดังนั้นแม้จะมีความเชื่อมั่นในการลงทุนต่อบริษัทใดก็ตามแต่ด้วยข้อจำกัดก็ทำให้กองทุน Active Funds ไม่สามารถลงทุนได้มากและมีน้ำหนักการลงทุนในหุ้นขนาดใหญ่ที่เป็นผู้นำตลาดด้วยน้ำหนักที่น้อยกว่าน้ำหนักของหุ้นนั้นๆในดัชนี อย่างไรก็ดี การลงทุนแบบกระจุกเฉพาะกลุ่มหรือจะกระจายการลงทุนไม่ได้เป็นการบ่งชี้เพื่อดูผลตอบแทนเทียบกับดัชนีอ้างอิง แต่ในระยะยาวการลงทุนที่ประสบความสำเร็จนั้นขึ้นอยู่กับทีมบริหารพอร์ตการลงทุนและกระบวนการลงทุนมากกว่า

การลงทุนของนักลงทุนในตลาดหุ้นที่มีการกระจุกตัว

ไสตล์การบริหารพอร์ตแบบ Passive เป็นสิ่งที่เหมาะสมสำหรับตลาดที่ขับเคลื่อนโดยหุ้นไม่กี่บริษัทและเหมาะกับตลาดที่มีประสิทธิภาพสูงเพราะ Active fund มักจะไม่สามารถเอาชนะตลาดแบบนี้ได้ง่ายนัก นอกจากนี้กอง Passive ที่มีค่าธรรมเนียมที่ต่ำก็ยิ่งสร้างผลตอบแทนให้กับนักลงทุนได้ดีกว่าตลาดเนื่องจากผลตอบแทนที่ได้จะไม่ถูกลดทอนลงมาก

อย่างเช่นในตลาดสหรัฐที่ถูกขับเคลื่อนโดยหุ้นในกลุ่ม “Magnificent Seven” ทำให้มี Active fund เพียง 8% ที่ให้ผลตอบแทนชนะพอร์ตแบบ Passive ได้ในรอบ 10 ปีที่ผ่านมา

Active fund จึงเหมาะกับการลงทุนในตลาดที่มีการกระจายตัวของหุ้นที่หลากหลายในดัชนีและเหมาะกับตลาดที่ไม่มีประสิทธิภาพมากซึ่งทำให้เกิดโอกาสในการลงทุนได้ และยังเหมาะกับนักลงทุนที่ต้องการให้น้ำหนักลงที่มากในหุ้นบางกลุ่มของดัชนี เช่น เน้นหุ้นคุณค่าหรือหุ้นเติบโตสูง หรือเน้นหุ้นขนาดกลางและเล็ก เช่นในตลาดหุ้นจีนหรืออินเดีย ที่มีนักลงทุยรายย่อยจำนวนมากและเป็นตลาดที่มีการกระจุกตัวของหุ้นต่ำกว่าตลาดเอเชียอื่นๆ